中石化的能源钱景

这些年,在香港上市的重要中资能源股持续跑输大市,我们几乎忘记了曾经很美好的能源黄金十年。

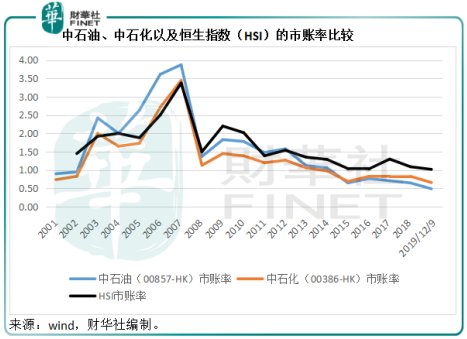

见下图,于21世纪初分别在香港上市的两家大型国有能源企业中石化(00386-HK,600028-CN)和中石油(00857-HK, 601857-CN),股价在最初的几年都有跑赢大市的表现,但是到了最近的十年却显得力有不逮。

尽管新能源的发展极其迅猛,但仍无法取代石化能源的主导地位。根据2019年版的《BP世界能源统计年鉴》,2018年全球一次性能源消费量同比增长2.9%,至138.649亿吨油当量,其中石油和天然气分别占了33.63%和23.87%。所以,在香港上市的巨型中资石化企业仍有可投资的价值。那么,这些能源企业的钱景如何?应该怎么看它们的盈利模式?

我们已经在《“传家宝”的价值:从沙特阿美IPO,看中石油的估值》简单介绍了中国石油的盈利模式以及投资诀窍,现在我们来看看中石化的投资模式。

中石油与中石化的业务区别

尽管两家企业都是行内首屈一指的石化产业巨头,但是盈利模式却不尽相同。相对来说,中石油注重上游勘探业务,2019年上半年,上游勘探业务贡献了一半的毛利;而中石化则比较注重下游的炼油和销售业务,2019年上半年,该公司的炼油和销售业务分别占了毛利的24.70%和38.71%。这个差别也导致了中石化与中石油盈利能力的分歧。

见下图,中石油的盈利表现波动较大,而且大部分时间都比中石化高,而中石化的净利率处于一个较为狭小的区间。

笔者认为,这一差异的原因主要与业务重心有关。前文提到中石油偏重于上游的勘探生产业务,所以它的盈利表现较倾向于追随原油价格波动,我们在《“传家宝”的价值:从沙特阿美IPO,看中石油的估值》中已有提及,在此不累述。中石化偏重于下游的炼油和销售,所以它的盈利表现更倾向于受成品油与原油差额所影响。

从整体来看,成品油价格一般都跟随原油价格波动,但是从原油到成品油这个工艺过程,会产生许多成本,包括显性成本和机会成本,也因此导致价差,当这个价差较大而且成本也获得覆盖时,炼油企业能够获得较高的利润,反之亦然。

美国能源信息署使用3-2-1裂解价差(crack spread)来反映炼油厂的盈利能力,意指每三桶原油加工两桶汽油和一桶分馏油时,它们的交易价差。如果两桶汽油和一桶分馏油的价格高于三桶原油的价格,则炼油厂获利,反之亦然。

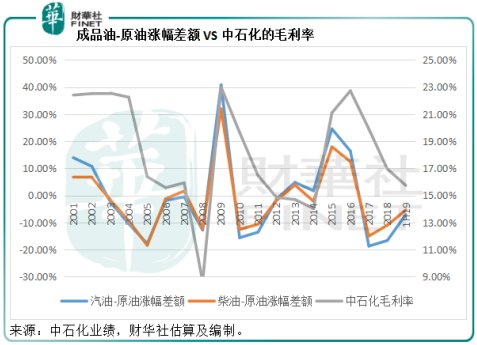

同样道理适用于中石化,但我们无法获知中石化准确的裂解值,不过可以用其公布的销售价格进行推算。下图为中石化这十九年业绩所列述的原油销售价格与主要成品油——汽油和柴油——的销售价格走势。

再看下表,成品油价格涨幅大致与原油价格涨幅一致,这是因为成品油以原油为基础进行炼制,所以它们所包含的成本也以原油价格为基数。

笔者整理出原油价格涨幅与成品油涨幅的差额,再将中石化的毛利率添加到图中。从中可见,成品油价格与原油价格涨幅差额最大的年份,或意味着成品油价格显著跑赢原油价格,也意味着炼油厂的盈利能力得到了提升。

从下图可见,中石化的毛利率在成品油与原油价格涨幅差异最大时处于高位,例如2011-2002年、2009年以及2015-2016年。相反,在成品油价格涨幅追不上原油价格涨幅时,中石化的毛利率处于较低的水平,例如2008年。

2019年上半年,中石化的原油平均实现价格同比上升4.5%,至每吨3010元人民币,外购原油平均单位加工成本同比增长5.1%,至3364元人民币;与此同时,汽油和柴油的平均实现价格分别下跌2%及0.3%,至每吨7484元人民币及5686元人民币,另一种成品油煤油的平均实现价格同比上升1%,至每吨4261元人民币,均显著跑输原油的价格涨势。

期内,中石化的整体毛利率下降了3.45个百分点,至15.74%,其中炼油业务的毛利率下降了3.4个百分点,至4.8%。

以上我们简单描述了影响中石化盈利表现的主要因素:下游业务占其盈利的较大比重,而下游业务表现受原油价格与成品油价之差值所影响,所以要了解中石化的盈利前景,首先需要看看原油价格与成品油价格的展望。

中石化的钱景

成品油价格主要受供求关系的影响,只要供应渠道得到保障,供应应该不成问题,所以关键还是在需求一端。需求受到全球经济表现的影响,经济增长带动油品需求;经济放缓,对油品的需求也没那么殷切,成品油价格自然起不来。以目前的全球经济形势来看,全球经济放缓已经没有悬念,加上贸易问题不明朗,对经济活动的投资也可能放缓,从而令经济前景蒙上阴影,所以在可预见的将来,成品油需求似乎缺乏驱动因素。

再来看原油价格,OPEC+有可能延长减产期限,美国也终于在今年九月实现油品的净出口,而美国的油品出口中页岩油占颇为重要的比重,可见美国的油品出口中仍以原油为主,这对原油价格施加了下行压力。2019年12月10日晨,NYMEX原油期货收报每桶58.91美元。国际能源署署长认为在原油供应充足条件下,明年油价或不会有大的调整。也就是说,若无重大的气候、地缘政治问题影响生产,而OPEC+的减产计划可以预见,原油价格或不会出现显著波动。

以每桶接近59美元的原油期货价来看,生产成本或低于50美元的美国页岩油生产仍有利可图。但是笔者认为原油价格的下跌并非没有底线,当原油价格跌至页岩油的成本水平,原油价格终会回归。

不过原油价格仍面对另一个重大挑战——新能源,随着可替代能源的普及,原油价格或进一步受压。

对于炼油商来说,利润的驱动或在于需求一方,经济复苏或带来更大的需求,从而推动成品油价格上涨,在原油价格处于低位的时候,成品油价格上涨将可令炼油商的利润水平改善。也就是说,中石化的盈利水平或更多取决于成品油价格。

2019年9月18日以来,国内已多次调整成品油价格,以北京为例,2019年12月2日24时起汽油及柴油标准品的最高零售价分别为每吨8470元人民币及7480元人民币,较2019年9月18日上调价格后分别高出0.95%及1.01%。对于国内零售收入占比较大的中石化来说,也许这是一个小小的正面驱动作用。

不过更长远来看,石化企业的新机遇或在于替代能源。中石化也在业绩中多次提到绿色创新等发展路向。除此以外,两个页岩气项目应该是中石化最近期的关注目标。事实上,早在2001年在A股上市时,中石化已经表示对于拓展上游业务的期望,这在其不懈的资本开支计划可见一斑。

2019年前三个季度,中石化来自经营活动的净现金流入为813.98亿元人民币,而其资本开支为780亿元人民币,其中勘探及开发板块的资本开支为347.51亿元人民币,占44.55%,主要用于涪陵、威荣页岩气产能建设,杭锦旗天然气产能建设,胜利、西北等原油产能建设,推进天然气储运设施以及境外油气项目建设等。也就是说利润占比不到15%的上游业务,资本开支占到了44%以上,可见该公司对于进军上游的决心。

总结

综上所述,在全球经济及贸易环境不明朗之际,成品油需求或受到限制;与此同时,减产协议或难以提振原油价格,因此原油价格与成品油价格之价差或难有大的变化(假若无重大的地缘政治及供应需求意外),其炼油业务的盈利表现或难有显著的改善。所以在下半年至明年,中石化的整体盈利表现很可能因为全球经济放缓而受到下行压力。

从利润占比来看,下游运营领域,尤其销售,占中石化较大的利润份额,但是销售存在一个利润区间的限制,既受到上游提价的影响,又受制于下游的客户需求,这也是其盈利表现对比中石油并没有出现大起大落,但又受限于区间之中的原因。要突破这个瓶颈,也许需要技术创新以削减成本,以及新能源的提振。

但是需要注意的是,页岩气项目的发展成本或不会低,尤其初期,庞大的投入很可能拖累其整体盈利表现。另外,与两大能源企业组建管网公司已大致确定,从消费者的角度来看,这无疑是利好的,而且从更长远来看,也有利于这些石化企业触及源头与用户端。从投资者的角度来看,初期的投入无疑会带来压力,或许会在短期内蚕食其利润增长,但功在千秋。

无论如何,我们还是乐见中石化的突破和改变,也希望在未来十年,中石化能够突破固守的常规,有不一样的增长。

在2018年的“港股100强”评选中,中石化的排名从上年的第3下跌一位至第4,落后于排名第二的同行中石油。在今年的评选中,中石化能否迎头赶上?敬请留意。

作者:毛婷

编辑:利晴