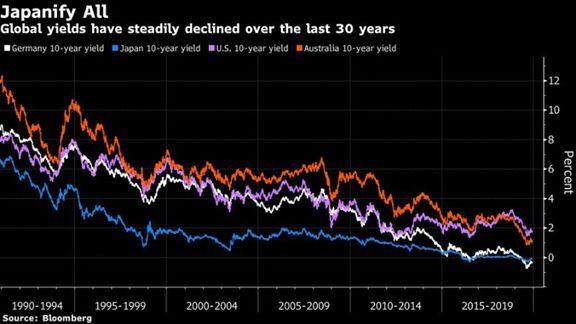

2020,债券收益率“日本化”恐成全球性灾难

各国距离债券收益率为负还有多远?

12月9日,彭博社在一篇题为《“日本化”可能是2020年蔓延全球的灾难》的报道中提到,继日本和欧洲之后,投资者正在全球范围内寻找下一个滞涨和收益率骤跌的爆发地。

今年以来,“日本化”病症蔓延至全球,负利率债券规模创下历史纪录,欧洲低利率和量化宽松虽然为债券市场带来了不错的收益,但这却是以牺牲银行利润和退休储蓄为代价的。这让不少人想起了日本“失落的二十年”。

图片来源:彭博社

今年3月,德国10年期国债收益率一度跌至负值;在意大利,由于巨大政治风险和欧央行明年降息预期的存在,投资者几乎一致认为,债券收益率可能会在明年降低至0%;而对于2012年欧债危机时借贷成本高达44%的希腊来说,现在的利率也仅为1.5%。

可以说,虽然欧央行的负利率和量化宽松政策缓解了许多成员国的经济压力,但代价是牺牲了银行利润和居民养老金储蓄的收益。

欧洲欧盛资本总经理鲁晓芙告诉《国际金融报》记者,负利率造成的最明显的后果,就是房地产等资产价格的飙升。“目前,欧洲的银行贷款价格是非常低的。类似房地产方面的专项贷款,无论是个人还是企业投资,贷款年限大多在20年以上,利率基本在1%-1.6%之间,房价的涨幅却远超这个数。”

“巴黎已经成为世界房价最高的城市之一。德国的房价也在以每年10%-20%的幅度增长,其中,法兰克福、科隆、慕尼黑等城市更是增幅明显,这与前几年的情况完全不同。”鲁晓芙说。

美国亦难幸免。虽然非农数据一直较为强劲,但自今年8月以来,10年期美债收益率就没有高过2%,甚至出现收益率曲线“倒挂”的现象,显示衰退正在酝酿的信号。摩根大通长期投资策略顾问Jan Loeys指出,“这是一场可能蔓延到美国的灾难。全球最大的经济体只需陷入一场普通的经济衰退,就不得不向零收益率屈服。”

这也意味着,如果衰退成为现实,那么美联储很可能会效仿欧洲和日本,降低利率至零并引入量化宽松政策。

值得注意的是,在过去25年里未经历过经济衰退的澳大利亚,今年的国债收益率却一度低于1%。为满足失业率和通胀预期,今年10月,澳大利亚央行突然将基准利率下调至0.75%的历史低点,实现6月以来第三次降息。12月3日,澳大利亚央行在宣布维持基准利率不变时,又重申了会在必要时继续放宽利率政策的立场。

交易员们预计,澳大利亚央行明年2月开会时再次降息的几率为2/3。彭博社认为,澳大利亚央行很可能像欧央行和日本央行一样,实行难以想象的量化宽松政策。也就是说,如果全球风险因素没能在2020年缓解,那么对以出口为重要经济导向的澳大利亚来说,国债收益率很可能会“日本化”。

而对英国来说,“日本化”的转折点则在“无协议脱欧”。由于“脱欧”风险的存在,10年期英国国债收益率曾在下半年一度低于0.5%。花旗集团指出,虽然保守可能在12月大选中获得多数并在明年通过“脱欧”协议,但在2020年底,仍然有出现“无协议脱欧”的可能。

其实,债券收益率为负并非没有解决方法。

日本是世界上第一个实行量化宽松的国家。由于日本央行的目标是用低利率鼓励贷款,贷款年限又都比较长,所以在过去几年,日本央行大量购买的债券中中长期债券偏多。这就导致,在所有期限债券利率都降低时,长期利率会比短期利率下降得更快。为了不让银行因利润受损而减少放贷,日央行就决定在大量购债的同时,锁住长期利率。这样一来,无论央行怎样购债,银行利润都不会受到影响,这就是日本央行的“利率曲线控制”政策(Yield-Curve Control,YCC)。

但问题是,在锁定长期利率后,债券市场经常会出现几分钟、几小时,甚至是一天以上时间无法进行交易的情况,所以日央行的“利率曲线控制”政策也成为了许多债券交易者的噩梦。

日兴资产管理有限公司悉尼分公司资金经理Chris Rands说,“‘日本化’是一个需要很长时间才能解决的大问题。真正的问题在欧洲,他们在打喷嚏,而我们正在感冒。”

(来源:国际金融报的财富号 2019-12-11 08:48) [点击查看原文]