高管都跑了,员工剩10个,谁在10亿的暴风上玩得不亦乐乎?

作者 | puuuuuma

数据支持 | 勾股大数据

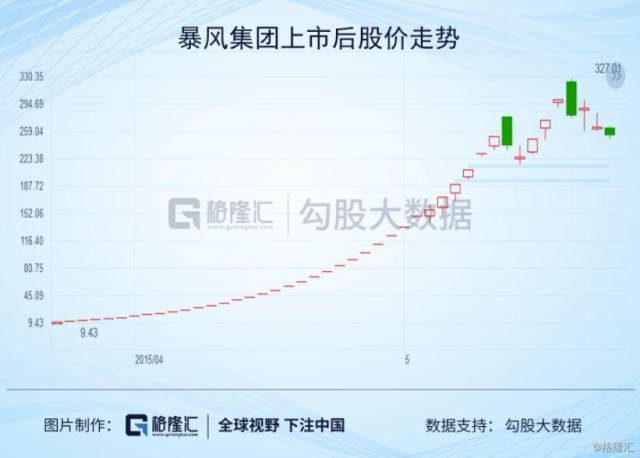

2015年3月24日,暴风集团挂牌深交所,正赶上A股牛市“最后的疯狂”。乘着牛市的尾巴,暴风集团以29连板创下A股连续涨停的历史记录。打开涨停之后,又贡献了8个涨停。

上市40个交易日,股价累计涨了41倍,市值突破400亿元。这样的涨幅即使在2015年堪称疯狂的A股上也实属罕见,当然一旦出现,也只可能出现在A股上。

上市之后,风光无限,这为暴风集团赢得了“小乐视”的称号。只是没想到的是,这个当年还是褒义词的称呼,早已为暴风集团后来的命运做了铺垫。

1

“树倒猢狲散”,从逾千员工到仅剩十余人

12月2日,暴风集团发布公告称,“人员持续大量流失,除冯鑫先生外,公司的高级管理人员已全部辞职……公司目前仅剩 10 余人”。

来源:公司公告

暴风集团的员工数,从2016年巅峰时的1345人,2017年762人,2018年的651人,直到如今仅剩10余人。短短三年之中的巨变,不得不让人唏嘘。

当然,人员流失是表,暴风集团所面临的问题绝不仅于此。

从2014~2017年的业绩来看,还算正常,暴风集团似乎是个处在上升期的“好公司”。此时,集团内部其实已经有矛盾在激发了,只不过当时还没有显现。

上市融资,股价大涨,志得意满的冯鑫大施拳脚,欲围绕暴风影音建立一个完整的内容生态。互联网VR、网络、体育直播等业务线多管齐下,每一项都要砸钱。但有些事,不是烧钱就能解决的,不然就不会有乐视、ofo等倒闭的故事了。

2016年的暴风,钱不是问题,2019年的暴风,问题是没钱。2019年1月30日,暴风集团发出业绩预告,让人大跌眼镜。预亏9.2~9.25亿,而前一年还是盈利5500万。

不过,此时投资者对暴风集团仍然抱有幻想。毕竟,资产减值损失加投资损益就有将近9个亿,调整这些非经常性损益后财报就不那么难看了,更何况公司账上还有10个亿的货币资金嘛。

从1月31日发出业绩预告开始,到3月9日,暴风集团的股价一路飙升,从最低点的7.01上涨至最高时的13.58,仿佛曾经的那个暴风又回来了……

不过,2019年的一季报却彻底击碎了这一幻想。2019Q1暴风集团继续亏损,且几乎失去了营收来源,账上净资产余额也仅剩0.07亿元,离净资产为负已经不远了。

2019年7月28日,公司实际控制人冯鑫因涉嫌犯罪被公安机关采取强制措施,此后情况急转直下。从8月30日开始,暴风集团陆陆续续披露了十二个《关于股票存在被暂停上市风险的提示性公告》,提示退市风险,基本是每周一个。

从《公告》中可以看出,暴风集团的问题远不止是人员流失。暴风集团因为拖欠机房服务器托管费用,导致公司网站和手机app都停止营运了。公司的办公场地租金支付到2020年2月底,面临无法及时缴纳租金导致无办公场地的风险。屋漏偏逢连夜雨,公司近期又收到了北京市仲裁委员会的《仲裁书》,裁决公司支付上海歌斐资产管理有限公司转让价款、违约金等合计 4.7 亿元。

网站停了,收入没了,员工跑了,连房租都交不起了,饶是如此,仍有众多投资者趋之若鹜。

这是暴风集团今年的换手率,暴风的问题集中爆发后,除了10月份的换手率相对较低(但平均也有8.4%)以外,其他几个月的平均换手率都在10%以上(最高的一天有41.6%)。

有卖就有买,我所好奇的是,在投资暴风集团的时候,他们在想些什么?

2

当他们投资暴风集团的时候,他们在想些什么?

虽然暴风仅剩十余名员工坚守岗位,不过我查了下,暴风集团还有6万多户的股东。“你若生死相依,我必不离不弃”,甭管公司有多烂,我大A股民的原则只有一个——不抛弃,不放弃。

也正是这6万多名股东,撑起了暴风集团10个多亿的市值。简单地换算一下,10余员工,取13个好了,每个员工对应了8150万的市值,四舍五入就是1个亿。

这是什么概念?我们拉了一下整个A股,在全部3700多家公司中,只有18家公司的单位员工对应市值(市值/员工总数)要高于暴风集团。而中国市值最高的两家公司——阿里巴巴和腾讯,每名员工所对应的市值也不过是3500万和5200万。

理论上说,每位员工所对应的市值越高,即每位员工所创造的产值加上市场愿意付出的溢价越高,公司的质地也应该更好。不过,如果你看看前十的榜单,可能会得出相反的结论。用这种方法我们不仅没有筛出好公司,反而得到了一堆“奇葩”公司。

前十中,除了卓胜微、澜起科技、上海临港和韦尔股份还算正常,其余六家员工人数最多的也不超过30人,其中还有两家*ST和两家ST“带帽”的公司。其中,*ST毅达员工仅剩两人,营收连续七个季度为0,即将退市。*ST新亿从2015年12月开始停牌,迄今已足足停牌4年时间,是A股现存停牌公司中停牌最久的公司。

之所以每名员工对应市值没有参考价值,就拿暴风集团来说,你只看到了每名员工对应了超过8000万的市值,却没有看到他们身上背负着6.58亿的净负债。

市场上总不乏投机者,投机活动越盛的地方,市值这个指标就越是失真。我们的问题是,只剩10个员工的暴风集团,居然还有10个亿市值,谁还在其中玩得不亦乐乎?

我逛了国内几个比较大的股票交流社区,包括淘股吧、股吧和雪球,想要一窥他们的想法。我发现,在这个时候买暴风集团的人,至少可以分为这样的几类:

1.有看重壳价值的:公司不行了,好歹还剩个壳,只要保住壳,就有价值;

2.有希望暴风被人收购的:暴风有技术,有几亿用户的数据,坐等互联网大佬收购;

3.有觉得利空出尽的:七八个利空砸下来,股价也没有跌停,利空出尽,可以进了;

4.有为了摊薄成本的:58块钱的本(现价3.17),赶紧买点摊薄下成本;

5.还有技术分析“大佬”:此时抄底绝对安全,二次探底,KDJ即将金叉。

你看,“一千个读者就有一千个哈姆雷特”,一千个股民,就有一千个暴风集团。他们怀揣着各种“奇思妙想”,进入到这个赌场,其目的只有一个——投机。

所以,当他们投机暴风集团的时候,他们想法很简单,就是看还能从这个形销骨立的空壳上捞到点什么剩余价值。

3

尾声

舒尔茨资产管理公司的创始人——乔治舒尔茨写了一本《秃鹫投资》,这本书的副标题是“重组股如何以低得惊人的风险获得高得惊人的回报”,这可能就是秃鹫投资最好的注释。

后来,这本书传入中国,大量的投机者以此为信条,冠上秃鹫投资者之名(其实秃鹫投资也是价值投资的一种),在交易垃圾股时多了几分底气。

“高得惊人的回报”,正是让无数投资者趋之若鹜的原因。但如果你相信在赚得高得惊人的回报”的同时还只有“低得惊人的风险”的话,那就是大错特错了,因为“低得惊人的风险”是建立在大量的研究之上的。

秃鹫投资之所以能够成功,是因为“在问题证券领域,股权结构内生性问题和法律问题太过复杂,这会让市场失灵情况远超于其他投资领域”,而发现这些机会,则需要“在采取行动之前,弄清楚每一项投资,潜心分析公司基本面”。舒尔茨说他为了研究一家公司,常常花上几天、几周的时间。

做不到这一点,就与投机无异。即便靠运气赚了点钱,也不过是“幸运的拿着火把穿过了火药库,而火药库没有爆炸”。

所以,当你在“接飞刀”的时候,你至少应该清楚哪些该接,哪些要敬而远之。比如说你拉出了暴风集团的年线—— 2016年股价腰斩,2017股价接近腰斩,2018年股价比腰斩还腰斩,2019年呢?截至12月5号又跌了60%。这不是飞刀,简直是把青龙偃月刀。

让垃圾回到垃圾堆里,那里才是它们最好的归宿。