糖尿病龙头药企“双雄争霸”:未来谁主沉浮?

作者 | 粽哥2025

数据支持 | 勾股大数据

在人口老龄化的大趋势、大背景下,“银发市场”成为了重要的消费市场。由于老年人疾病较多,而且大多是慢性病。目前,全球药企主要竞争的市场是三大慢性病(糖尿病,高血压,心脏病),其中,由于糖尿病的治疗具有“成瘾性”,同时又是仅次于肿瘤学之后的第二大治疗市场,因此也被资本市场认为是药企稳定盈利的“印钞机”。

目前糖尿病的治疗主要是用胰岛素,要么就是吃药。一旦患者得了糖尿病,就需要终身用药,所以具有成瘾性,其表现在价值投资理念上,就是护城河足够宽。而且糖尿病行业的研发门槛是非常高的,需要制药企业具有足够强大的研发团队,所以安全边际也足够大。

因此,从事糖尿病领域的上市公司也就自然而然的成为了资本市场的“香饽饽”。接下来,就带大家来解读一下糖尿病领域和A股药企的投资价值分析。

1

糖尿病的发展和国内市场情况

从糖尿病用药胰岛素的发展来看,经过近百年的临床应用之后,到现在已经历经四代。

一代胰岛素(动物源胰岛素),是几乎都是从动物中提取的,因此具有很大的局限性,治疗效果不明显,目前已经很少在市场上使用。

二代胰岛素(重组人胰岛素),初始是在20世纪80年代由丹麦的诺和诺德公司研制而成,其产品诺和灵解决了免疫原性问题。之后发展非常迅速,全球市场由外资药企垄断。但在上世纪90年代末,通化东宝也成功研制出了二代胰岛素,经过多年的发展,国内药企已经能够实现国产替代。但是因为患者在使用人胰岛素后容易出现血糖波动,而且注射时间不灵活等问题,二代胰岛素正在被三代胰岛素所取代。

三代胰岛素(胰岛素类似物),2001年12月26日诺和诺德对外宣布,首个且唯一可进行胰岛素泵治疗的胰岛素类似物门冬胰岛素通过FDA审批。2010年2月26日,长效胰岛素类似物地特胰岛素获得CFDA批准,获准在中国上市。因其使用方便、疗效更好,能够解决二代胰岛素低血糖风险高的问题,在临床得到广泛应用,也因此成为了目前国际市场上的明星产品。但由于技术壁垒非常高,不易研发,目前还是被外资药企所垄断,而且占据着全球胰岛素市场85%的市场份额。

但国内药企也不甘落后,最近几年也在发力抢占这块蛋糕。甘李药业是目前国内唯一一个拥有三代胰岛素上市产品的制药企业,公司产品以三代胰岛素为主,占比达到95%。但是由于公司曾经的商业贿赂风波使得公司的IPO上市计划一拖再拖,截至目前还没有获得实质性的进展。

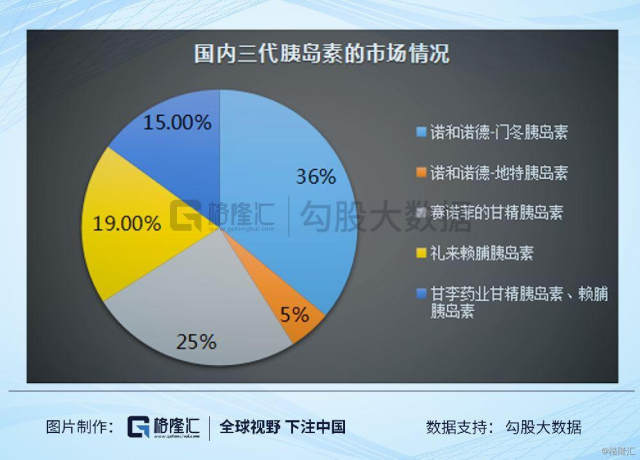

如果看目前国内三代胰岛素的市场情况,市场占有率排名第一的是诺和诺德的门冬胰岛素和地特胰岛素两款拳头产品,合计占有41%的市场份额。其次是赛诺菲的甘精胰岛素(25%),礼来的赖脯胰岛素(19%),而甘李药业的甘精胰岛素和赖脯胰岛素则占比15%。

四代胰岛素(超长效基础胰岛素类似物),能够降低空腹血糖,仍然是由这家全球糖尿病领域的龙头药企诺和诺德研发,德谷胰岛素(商品名:诺和达)于2012年9月在全球首次获批,并且在2018年3月在中国正式上市。

可以说,由于技术的不断革新,胰岛素的迭代也就意味着越往后定价越高,利润空间也越大。二代胰岛素2017年新进入国家甲类医保目录,具有价格优势,主打基层市场,而这一梯队外资企业在逐渐收缩。目前我国上市药企也主要集中在二代和三代胰岛素市场与外资药企展开激烈的竞争。

从全球的糖尿病整体市场来看,根据数据显示,2017年全球糖尿病药物市场规模超过700亿美元,全球患者人数达4.25亿人。其中,我国是全球糖尿病人数最多的国家,2017年糖尿病人数就已经达到1.14亿,患病率高达11.6%,位居世界第一。印度(7290万人)和美国(3020万人)分别位居第二、第三位。同时,根据米内网的数据统计,我国糖尿病化药总体市场将近500亿元。可见,糖尿病市场是非常大的。

2

A股糖尿病龙头公司简介

目前,A股市场有多家公司涉足糖尿病业务,其中通化东宝和华东医药是该领域的典型龙头。所谓“选股选龙头”,通化东宝是二代胰岛素的龙头,而华东医药是国内糖尿病口服药的龙头,虽然都是从事糖尿病业务,但是销售的产品却不尽相同。接下来我们就来详细解读下这两家公司。

首先来看下通化东宝(600867.SH)的公司简介。

通化东宝,始建于1985年,坐落于中国著名的“医药城”吉林省通化市,公司主要从事糖尿病药物领域、中成药、化学药的研发、生产和销售,于1994年8月24日在A股上市。公司目前生产并销售的产品为二代胰岛素,三代胰岛素类似物和未来的第四代胰岛素公司均有布局,主要产品包括重组人胰岛素原料药、重组人胰岛素注射剂(商品名:甘舒霖)、镇脑宁胶囊、医疗器械等。

通化东宝是国内二代胰岛素的龙头。早在1998年公司就研发出了重组人胰岛素(商品名:甘舒霖),从而填补了国内市场的空白。因为在该产品上市之前,国内的市场份额都是被诺和诺德、礼来、赛诺菲这几家国际制药巨头所垄断,当通化东宝的重组人胰岛素上市之后,使我国成为继美国、丹麦之后的世界上第三个能够生产重组人胰岛素的国家,同时也打破了长期依赖进口的垄断格局。

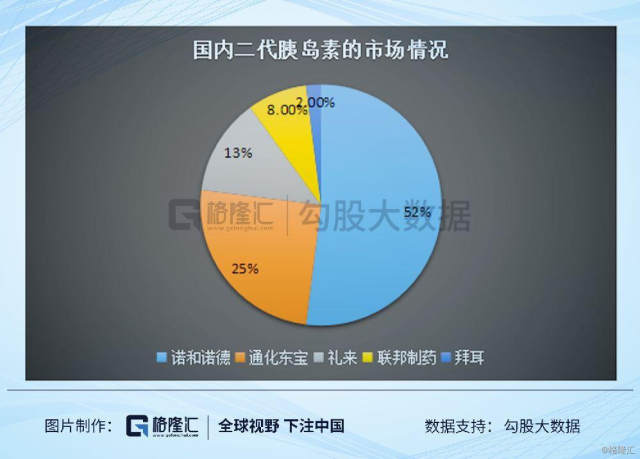

经过公司多年的努力,截止2018年底,通化东宝的重组人胰岛素已占国内市场份额的25%以上,排名第二位。其余的是第一名是诺和诺德,市场占比52%,其次是礼来13%,联邦8%,拜耳2%。

目前,通化东宝已经完成了第三代重组人胰岛素--甘精胰岛素(商品名:长舒霖)、地特胰岛素(商品名:平舒霖)、赖脯胰岛素(商品名:速舒霖)、门冬胰岛素(商品名:锐舒霖)的研究开发,并于2014年获得甘精胰岛素、门冬胰岛素两大类似物的临床批件,现在已经全面的进行临床研究。

其中,甘精胰岛素注射液完成了临床研究工作,审核查验中心于2018年12月已完成临床数据的核查,等待最终的生产现场检查;门冬胰岛素注射液2019年3月申报注册生产,并于2019年4月10取得受理通知。2018年通化东宝与法国Adocia公司合作,共同推进第四代胰岛素--超速效赖脯胰岛素及甘精胰岛素与超速效胰岛素预混制剂的研究,正式进军国际化。

公司2014年6月投资近10亿元开工建设的甘精、门冬胰岛素工程已全部竣工,届时将年增加收入60多亿元。同时,通化东宝建设的胰岛素和胰岛素类似物已经形成了一期、二期、三期、四期的规模,人胰岛素产业园建成后,将成为亚洲最大的人胰岛素生产基地。

然后再来看下华东医药(000963.SZ)的公司简介。

华东医药成立于1993年,位于浙江省杭州市,于1999年12月在主板上市。公司是集医药研发、制造和销售、药品分销及零售、医药现代物流、健康产业、医疗美容产品制造和销售为一体的综合性医药公司,也是中国远大集团旗下的医药健康板块核心企业。

华东医药也是国内糖尿病口服药的龙头。2017年,国内口服降糖药市场份额排名第一位的是阿卡波糖,其次是盐酸二甲双胍、格列美脲。其中,阿卡波糖和二甲双胍都是我国糖尿病用药指南推荐的一线用药。

国际上最先研制出可以通过口服来降血糖的药企是德国的拜耳医药,早在上世纪90年代就已经发明出了Glucobay阿卡波糖(商品名:拜唐苹),1990年在德国率先上市,1994年通过批准注册在中国上市,1995年获得美国FDA批准上市。至今仍然保持着非常高的销售额,2017年业绩为5.63亿欧元(折合人民币约44亿元),2018财年业绩6.23亿欧元(折合人民币约49亿元),同比增长10.7%,并且创造了销售峰值。其中,阿卡波糖2017年在中国的销售额就已经突破了40亿元。

目前国内阿卡波糖片仅有两家药企获得上市许可,除了拜耳之外,就是华东医药的全资子公司中美华东,公司的阿卡波糖片(商品名:卡博平)是国内首仿药。华东医药的阿卡波糖是公司其中两款核心品种之一,并且在2018年12月通过了一致性评价。公司还有另外一款同样是销售额突破20亿元的大单品百令胶囊,除此以外,还拥有其余五个销售规模超过亿元以上的产品。

3

糖尿病龙头基本面对比分析

了解完两家公司的介绍之后,我们来解读一下它们过去五年以来的经营数据。

首先来看下华东医药和通化东宝的总营收及其增长情况对比:

从以上两图可以看出,在公司体量上,华东医药的营收规模远远大于通化东宝,这主要是由于华东医药在中国远大集团的加持下,除了经营药品研发的业务以外,还有医药流通、国际医美等业务。而且,2014-2018年华东医药的年均复合增长率为10.11%,而通化东宝则达到13.17%,增速比较快。

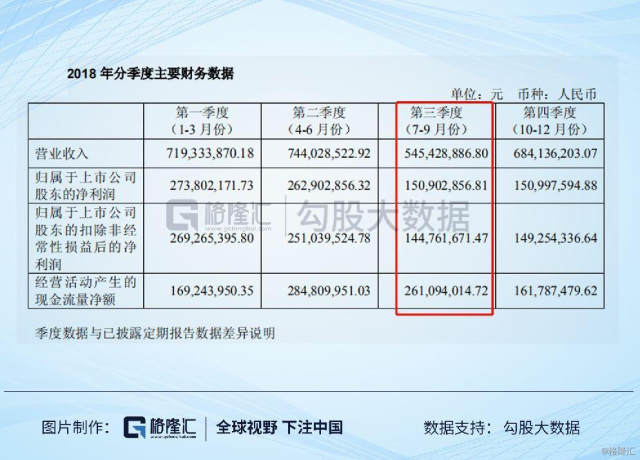

从总营收的增速来看,2014-2017年通化东宝高于华东医药,这主要是源于公司的二代胰岛素产品销量增长非常快,但是从2017年开始,营收增速却急剧下滑,2018年同比增长只有5.8%,这是由于从2018年第三季度开始,为了减少渠道库存积压的风险,公司主动进行了去库存的策略调整,导致单季度营收下降18.72%,业绩同比下滑36.65%,从而影响了全年的业绩增长。而且,因为受到2018年渠道压货的影响,加上由于持续受到房地产和中药业务下滑的影响,导致2019年前三季度的业绩并不理想。

而华东医药之所以从2016年开始总营收增速下滑,最重要的原因就在于2017年11月浙江省“两票制”正式实施,致使公司商业分销中的调拨业务第四季度损失10亿元以上,同时,由于华东医药的医药流通业务占总营收的比重最大,所以才会导致公司的业绩增长放缓,从两位数跌到了个位数。2017年财报公布之后,由于业绩不达市场预期,股价出现连续下跌。

为了应对“两票制”的影响,华东医药调整了营销策略,从2018年开始重点开展纯销业务,直接将药品销售给亿元及总代理总经销业务,以此来提高市场占有率,所以从2018年开始增速有所改善。

根据财报数据显示,2016-2018年华东医药阿卡波糖的销售收入分别为15亿元,20亿元和25亿元,平均保持30%左右的同比增长率,毛利率也保持在80%左右。未来,在国产替代进口药物的背景下,华东医药有希望会占领拜耳的市场份额。同时,华东医药的另一款“重磅炸弹”百令胶囊也是一款销售额超过20亿元的产品。

目前公司的主营业务占比最大的还是医药商业板块。截止2019年上半年,医药商业的营业收入为122.87亿元,占总营收的比例为67.33%(低于2018年72.89%的营收占比),其次为医药制造业务,在多款拳头产品的销量推动下,营业收入达到57亿元,占比31.22%(高于2018年26.87%的营收占比)。

这主要是由于公司这几年进行了战略调整,在“两票制”政策的推动下,很多经营医药流通业务的公司都受到了极大的影响,这也使得华东医药2018年的毛利率下降到只有7.47%,所以公司在进行了产品结构和销售模式的调整之后,业绩也得到了进一步的提升,药品研发和销售业务的毛利率也高达86.94%。同时,公司在2018年8月底公告了以15亿元收购英国一家亏损企业来发展医美业务。今年上半年业绩也获得平稳增长,国际医美业务营业收入达到2.65亿元,占营收比重为1.45%,毛利率也高达72.25%,而且医美业务不受带量采购的影响,未来有望给公司贡献利润。

接下来,我们看下净利润及其增速情况对比:

从上面两图可以看到,过去五年间两家公司的净利润都保持平稳增长,其中,由于“两票制”的影响,华东医药2016-2018年增速有所放缓,但是由于糖尿病业务的销量保持稳定增长,增速仍然保持在23%以上。而通化东宝从2015年开始增速出现了急剧下滑的态势,最重要的原因还是在于库存的压力,同时,也是由于没有新产品的替代,单靠二代胰岛素的“老产品”很难使得业绩在短期内放量。

但好在过去五年以来,华东医药和通化东宝的净利润年均复合增长率分别高达24.53%和24.54%,两家公司的净利润增速都高于总营收增速,这主要是由于从2014年以来两家公司的销售毛利率都保持在稳健水平,而一直专注糖尿病主业的通化东宝自然销售毛利率更高,多年保持在74%左右,可见二代胰岛素是个不错的“印钞机”。

而且,从通化东宝未来的产品展望来看,研管线最快的甘精胰岛素和门冬胰岛素预计在2020年获批上市;门冬30和50预计在2020年申报生产,2021年陆续上市,其余产品也在逐步步入收获期。所以这两年公司一直在控制发货节奏,消化渠道库存的压力,从而为后续二代胰岛素的健康发展扫清障碍,从这里就可以看出管理层的格局和远见。

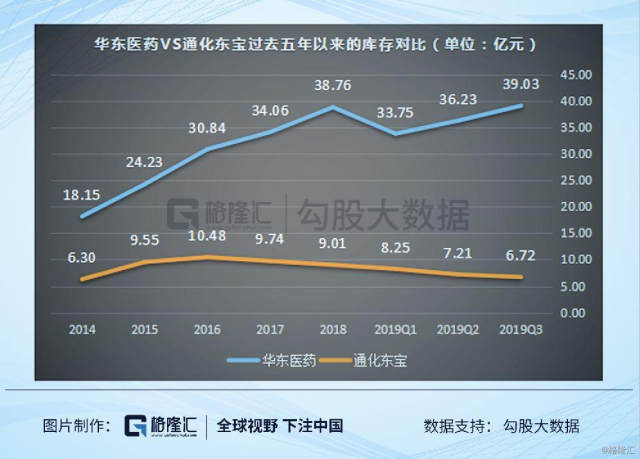

反观华东医药,库存一直处于平稳上升的态势,这主要是由于公司的业务规模在不断扩张,相应的增加了备料备货,同时,结合从公司的负债率来看,华东医药的负债率多年保持在46%的水平居高不下,加上负债没有减少,库存积压又超过正常值,说明公司的资金流动性是比较差的,同时管理层的运营能力也是相对较差,这样就会使得公司的经营会面临一定的风险。

反过来看一下通化东宝,由于实施了去库存的策略,再加上公司很少去做外延式扩张的战略,因此没有因为过多并购而导致商誉增加的情况,所以就使得公司的负债率非常低。

通化东宝更多的是走内生性增长的策略。2019年前三季度公司的经营活动现金净流量高达9.47亿元,同比增长32.48%,按照公司公告称,“主要系吉林银行通化分行期限为343天的其他结构性存款1.00亿元到期收回及购买商品支付款项较上期减少所致。”同时,公司的营运水平不断提升,2019年前三季度公司净营业周期为430.06天,同比下降52.88天,其中存货和应收账款周转天数分别同比下降29.69天和0.66 天,应付款周转天数同比提高22.53天,存货周转水平的提升对整体营运水平的提高贡献明显。从这些运营能力的靓丽指标就能够看出,通化东宝管理层实施的销售模式调整得到了很好的成效。

最后,我们来看下两家公司的研发费用。2018年华东医药也投入了7.06亿元的研发费用,2019年前三季度也投入了7.12亿元,这两次的金额虽然都排在了A股医药上市公司的前列,但是研发费用占总营收的比重仅有2%-3%左右,不是很高。

而通化东宝在2017年、2018年分别投入了9678万元和9765万元的研发费用,占总营收的占比分别为3.8%、3.6%,相对国内其他制药巨头来说,研发投入比较少。这主要是因为目前公司更多的是把钱花在建设产业园,扩大规模生产的项目上,这跟糖尿病用药的“成瘾性”有关,患者一旦得病,就要终生用药,二代胰岛素也能够满足基本需求。

因此,如果对比国外的制药巨头所投放的动辄占比百分之二三十的研发实力,两家公司的研发投入还有待提高。

4

风险分析

华东医药的风险点:目前资本市场对于华东医药最担忧的风险点就在于带量采购政策的影响。虽然目前从公布的财报数据来看,华东医药的业绩并未受到太大的影响,但是投资者对于公司未来的成长性会受到带量采购和限制辅助用药的政策影响还是非常担心的。

特别是公司主打产品阿卡波糖的集采,市场预期会在2020年的第二、三季度被纳入,加上目前华东医药的产品研发还是以仿制药为主,在创新药发展趋势的背景下,未来公司的增长压力非常大。这些因素都导致2019年以来公司的股价表现并不理想。

但是如果从目前阿卡波糖的市场竞争格局来看,华东医药还是具有相对大的优势。2018年,中美华东已经提前跟丽珠集团签订了长期原材料采购的合作,而其他竞争对手尽管有研发同类型的产品,但是对于成本的把控,目前暂时不具备原料制剂的经营模式。因此,在供应链的管理上,华东医药有一定的定价权。而且对于带量采购政策,我一向把它当做是利好大于利空,因为从短期看,公司产品被纳入,产品会降价,但是“以价换量”,后续公司能以此扩大市场份额,这对业绩的利空影响其实是有限的。否则,也不会有这么多制药公司争破头的去进行一致性评价。这其实是国内医药行业未来的趋势,不可逆。

通化东宝的风险点:目前来看,通化东宝存在的问题就在于新产品的更新迭代速度比较慢,新产品的研发以及审批上市的进度低于预期,而且胰岛素的招标降价,这不利于公司提升盈利空间。公司未来应该着重于三代胰岛素的研发和销售,才能使业绩放量,从而做大做强企业的营收规模。

总体来看,两家公司都存在各自的“闪光点”和“风险点”。从股价的表现来看,今年以来两家公司都出现了不同程度的下跌,这无疑会给管理层增加很多压力,这是实实在在的影响投资者不能乐观看好公司的潜在的“雷”。关键就在于未来管理层能否找到更好的突破口,来应对带量采购和市场对仿制药企业的看空情绪。

从长远来看,人口老龄化的趋势不可逆,“银发市场”对于糖尿病用药的需求不会减少,作为该领域的两大龙头,通化东宝和华东医药,都曾经是A股市场赫赫有名的“大牛股”,至于未来是否能够延续优秀公司的基因,就静待后续的表现了。