新高教集团:获独董增持,估值无法匹配业绩高增速

作者:格隆汇·明义

近日,港交所信息显示,新高教集团(2001.HK)独董黄文宗于11月26日以场内每股2.7港元的均价增持好仓6,3000股,交易涉资约17.01万港元。完成后,黄文宗持有新高教集团的好仓由321,400股增至384,000股,比例为0.02%。据悉,本次黄文宗的增持是以其的慈善基金为单位,加上过往的持股,黄文宗慈善基金合共已持有新高教270,000股。

1. 独董增持显信心

11月初,中国平安退出了在新高教最后6.3%的股份,退出的价格约为2.8港元,很大程度上造成了公司近期股价的疲软走势。而黄文宗透过慈善基金对新高教的增持,正面证明了外部董事对于公司的长期价值十分有信心。

实际上,自2016年7月中国平安以2亿元人民币的代价认购新高教15.5%的股份后,前者早已于2018年5月的首次减持中收回了成本,并将约2.5亿元人民币的净利润落袋为安,剩余的股份已相当于零成本投资。参考黄文宗慈善基金对新高教的增持,中国平安的退出或只是基金时限下的安排,并非出于对公司价值的考量。

反之,中国平安的减持对新高教还释放了两个利好信号。一方面,新高教长期以来面临的巨大抛售压力解除;另一方面,新高教的流通盘大大增加,晋升为港股高教板块股票流通性最强的标的,有利后续价值修复。

2. 内生增长潜力足,未来业绩确定性高

同时,新高教优质的业绩,也向市场证明了其的基本面并未发生任何改变。

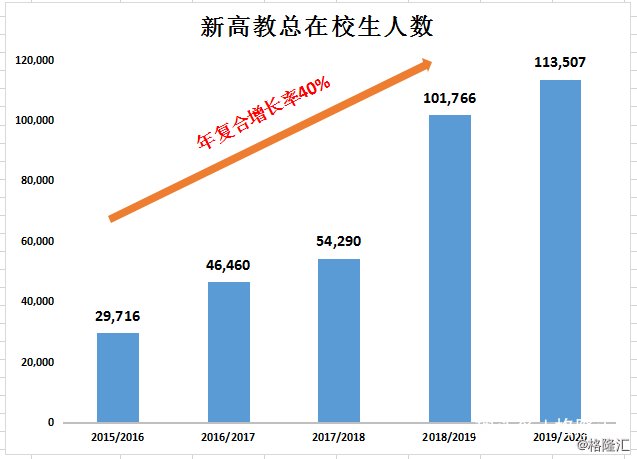

10月21日,公司公布业务运营的最新情况。2019/2020学年,新高教所有学校的在校人数增加至11.35万人,同比增加21%。若撇除尚未完成并表的甘肃学院,总在校人数也有10.53万人,同比增长13%。2015/2016至2019/2020学年,新高教总在校生人数的年复合增长率高达40%,领先行业大部分竞争对手。

学费方面,新高教所有学校的平均学费于2019/2020学年预期将达10,995元人民币,同比增长11%。其中,已经并购部分平均学费预期将达10,847元人民币,同比增长9%。值得注意的是,由于新高教所处的区域发展因素,旗下高等院校的平均学费水平大幅低于全国平均水平。2018/2019学年,新高教的平均收费水平就较全国平均低39.1%。随着学校内涵建设和质量的不断提升,后续提价空间充足。

依靠着强劲的学生人数及学费成长能力,在不需要依靠外延并购的前提下,根据公司管理层早前给出的业绩指引,新高教经调整归母净利润于2019年度、2020年度、2021年度及2022年度的增长率分别有望达到约30%、30%、20%及20%,意味着未来三年公司将维持着约25%的净利润高复合增速,基本面良好。

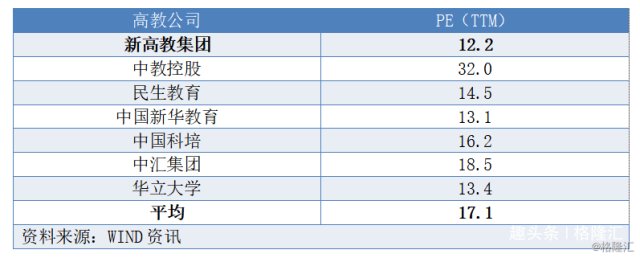

3. 估值低于合理区间

截至12月5日收盘,新高教对应的PE(TTM)仅为12.2倍,较行业的平均水平大幅折让。考虑依靠着低成本收购的优质资产,新高教已经具备了行业领先的内生增长力,未来无需依靠并购交易来维持增长,业绩确定性高,估值合理区间应在行业平均之上。

在受到中国平安的减持后,新高教抛压解除,流通性改善。而在独董黄文宗增持后,市场的恐慌情绪降低,对新高教的价值判断也有望逐渐回归理性。