睿见教育:定位高端却不高端的K12教育领域企业

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

教育是我们中国人的刚需,家长更为重视,尤其是在我国经济发达的地区,教育的发展完全不受整体经济下行的影响。

根据广东省统计局数据,目前,广东义务阶段教育在校生规模已经占全国的1/10,成为名副其实的教育大省。2018年,广东全省地方教育经费总投入4414亿元,连续20多年居全国首位,是1978年的221倍。

睿见教育(06068-HK)作为在广东扎根和成长起来的K12教育企业,受益于教育需求旺盛的广东教育市场,其扩张步伐迅猛,招生人数由2013财年的1.94万人增至2019财年的5.44万人,为华南地区最大的经营高端小学及中学的民办教育集团。

从最新披露的业绩报看,睿见教育的成长性仍相当强劲。

内增带动营收净利双位数增长

截至2019年8月31日止年度,睿见教育实现收入16.82亿元(人民币,下同),同比增长34.9%,核心净利润4.29亿元,同比增长33.1%,年内利润3.54亿元,同比增长15.1%。

睿见教育收入端取得较高增速主要因为学生人数增长和部分学校新生学费住宿费增长。人数方面,2018/2019学年睿见教育在校生人数54420人,较2017/2018学年增加25.9%;其中已开学校人数增长19.1%(7863人),公司学生规模最大的东莞市光明中小学和东莞市光正实验学校分别增长881人及2025人。

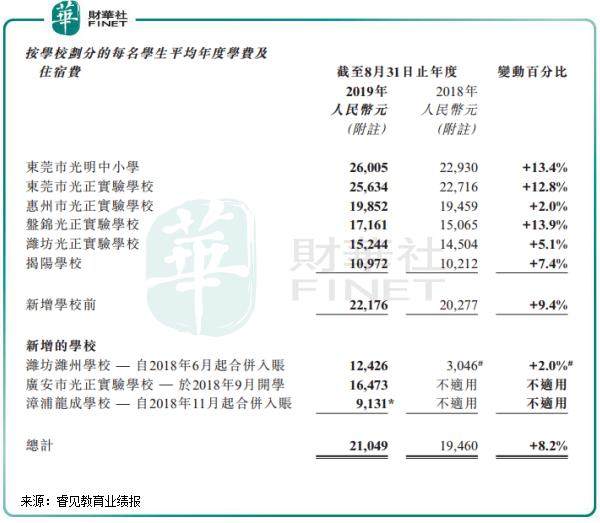

在学费和住宿费方面,睿见教育每名学生的总体平均学费及住宿费增加8.2%至21,049元。其中东莞市光明中小学和东莞市光正实验学校的平均学费及住宿费分别同比增长13.4%及12.8%。

如此算来,睿见教育此次营收大增,主要是因为东莞市光正实验学校和惠州市光正实验学校这两所学生内生增长及学费调整所带动以及漳浦龙成学校合并入账所致。东莞市光正实验学校和惠州市光正实验学校新增学生带来的营收分别为5190.89万元、4768.45万元,两者新增营收占公司当期新增营收的22.92%。

2016/2017年度及2017/2018年度,东莞市光正实验学校和惠州市光正实验学校无论是在新增学生还是学费都取得增长,这种内生增长模式成为公司营收攀升的关键。

不过,值得关注的是,上述两所学校利用率增长过快,分别由2017/2018学年的78.7%和75.1%增长至2018/2019学年的84.3%及99%,学生容量均已接近估计的最大容量,且整体利用率达86.3%,在业内处于高位,这对于未来的内生增长方面带来困难。睿见教育也意识到了这一点,计划在现有学校上进行扩容及新建学校,不过上述两所学校扩容至今未能获得政府批准。另外,公司正探索在广东省运营轻资产学校的机会,已于东莞及佛山物色多处此类物业,正与相关单位和政府协商合作。

在K12赛道上的竞争力

目前,国内K12赛道主要上市公司包括睿见教育、枫叶教育(01317-HK)、天立教育(01773-HK)以及成实外教育(01565-HK)。

教育行业其实没有过度的竞争,每个区域的学校都相对固定的,特别是在大湾区和东部人口净流入的城市,K12和医疗差不多,都属于短缺的资源。所以上述教育企业在拥有一定的教学规模和行业口碑的背景下,是可以毫无保留的进行扩张,不需担忧被竞争所压垮。

我们从几个方面分析睿见教育在K12赛道上的综合竞争实力如何。

1.学生增长空间。枫叶教育更多的是靠外延式并购扩充学生数量,而睿见教育、天立教育及成实外教育则更多的是内生增长模式,内生增长空间较大。

睿见教育内生增长增速最快,2018/2019学年在校生人数54420人,较2016/2017学年大幅增长71.2%,进一步拉大了与其他三家公司的差距。

随着睿见教育几大主要校区的利用率达到极限,我们需关注公司在扩建和收购资产方面能否继续提升学生人数。目前,公司于广东江门市及潮州市正兴建估计最大容量为15500人的校区,第一期预期于2020/2021学年开学,如果顺利,将给公司招生人数带来一大增量,增速继续领跑其他三家公司。

2.学费涨价空间。睿见教育将自身标榜为高端民办教育企业,主要从事小学和中学运营业务,还提供一系列以学校为本的选修课程,包括体育、艺术、音乐和中国文化课程。

但公司总体的高考一本率不突出,2018/2019学年睿见学校超过90%的高中毕业生被中国大学录取,有超过50%的东莞市光明中学高中毕业生被广东省教育考试院发布的“广东省大学申请及入学指引”认定的中国一类本科大学录取。对于整体的一本率,睿见教育并未披露,不过按其年报所指东莞市光明中学高中才超过50%的一本率,其总体一本率应该不到50%,而2019年成实外教育和天立教育的高中一本率分别达到95.1%和68.6%。

学费方面,睿见教育虽然定位为高端民办教育企业,但其学费相较于枫叶教育、天立教育等K12企业的生均学费并不高,可以说是最低的。

从学费方面看,睿见教育并称不上高端企业。不过,睿见教育学校大部分位于大湾区,广州有正计划新建的校区,广州经济发达,人口净流入量大,只要学校开的起来,生源和学费都不是太大问题。且睿见教育位于大湾区的学校生均学费还有很大的增长空间,近几年均有单位数或者双位数增长,对于定位高端的背景看,正因为其学费偏低,所以涨价的空间就更大。

3、业务的差异性。K12赛道上的主要上市公司的业务不尽相同,睿见教育业务定位于华南地区,面向中国中产或以上阶级家庭的学生,但总体的高考一本率并不突出;天立教育一本率较高,更适合普通学生家长的需求;枫叶教育则主打双文凭,高中毕业生以出国留学为主;成实外教育注重精英教育,高中具有国际课程,学生人均学费较贵,接近10万。

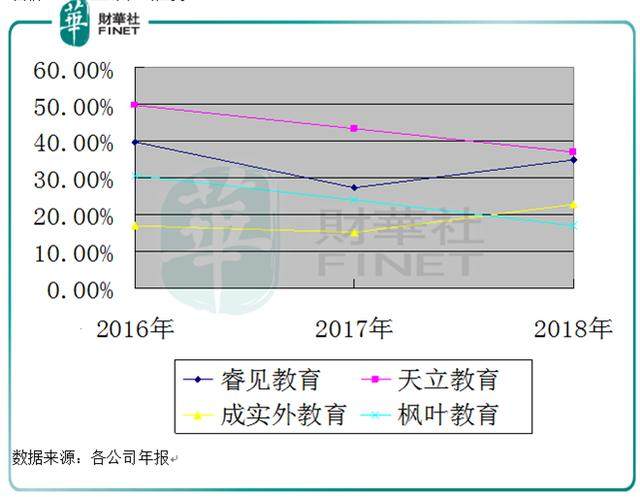

4、业绩表现。这四家公司近年来的整体营收与利润同比增长都达到了高两位数的增长,天立教育整体上营收的增速是最快的,睿见教育的营收增速也不赖(见下图),排在中上等水平,这在一定程度上体现了目前K12行业的景气程度。

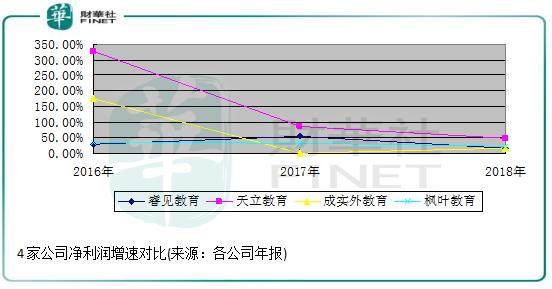

净利润方面,四家公司净利润增速在2018学年均较2016学年有所下滑,睿见教育增速排名垫底,远低于2017年及2017年。

净利润大幅下滑的背后,是睿见教育攀升的成本压力。本年度报告显示,睿见教育的收入成本与销售开支皆增长明显,分别同比增长33.9%、32.3%。公司表示,“收入成本的增加主要是由于教师成本、提供配套服务的成本、收购学校产生的无形资产折旧及摊销增加所致。”

年报显示,睿见教育的员工成本是收入成本中占比最大的,高达4.71亿元,这主要来自多所学校的扩容和一所新学校的合并入账,因此产生教师人数的增加及平均薪资上涨。因此,过快的扩张带来的后遗症是显而易见的,成本的攀升必定挤压净利润空间。

总结:内生增长强劲,睿见教育计划扩大学校容量和开办更多的新学校来维持业绩的高增长。但其教学质量有待提升,且短期内内生增长受到考验,不过按照目前的进程,未来几年保持双位数增长并不难。在这个巨大的市场蛋糕面前,睿见教育需衡量好扩张和控本,毕竟公司报告期内负债率攀升18.8个百分点至66.2%,一年内偿还的借款高达11.08亿元,高速扩张的同时,偿债压力如影随形。

作者:覃汉计

编辑:彭尚京