“传家宝”的价值:从沙特阿美IPO,看中石油的估值

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

史上最大型IPO——沙特阿美的估值一直是全球关注的焦点。根据它的招股书,这家全球最大的油公司每股发售价为30沙特里亚尔-32沙特里亚尔,转换成美元,则意味着其在一级市场的估值为1.6万亿美元-1.7万亿美元,这距离幕后大Boss王储穆罕默德·本·萨勒曼期望的2万亿美元估值尚存一段距离。

但是,财华社梳理沙特阿美的招股书发现,目前1.6万亿-1.7万亿美元的估值相当于其截至2019年6月30日12个月净利润的15.23倍至16.25倍。相比之下,中国最大的石油公司中石油(00857-HK),当前按H股股价3.54港元计算的市值6478.94亿港元,仅相当于其截至2019年6月30日止12个月归母净利润535.73亿元人民币的10.92倍。

过去被A股股民视为“传家宝”的“三桶油”之首,究竟有多少升值空间?何时介入比较好?

中石油上市以来的表现

中石油(00857-HK,601857-CN)于2000年4月在美国和香港上市,是三桶油中第一家进入国际资本市场的公司,当时的招股价为1.28港元。2005年9月以每股6港元增发31.97亿股。随后于国际油价上涨的2007年11月5日以每股16.70元人民币的价格发售40亿股并在上海证券交易所上市。

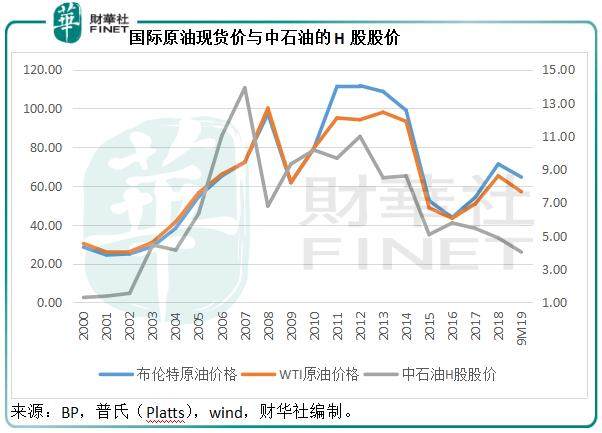

从最初的1.28港元,到如今的3.54港元,接近二十年的厮守换来1.77倍的涨幅,似乎有点不值。但需要注意,在这接近二十年间,中石油可谓实实在在经历了一场场轰轰烈烈的起伏,走势大致与油价的波动吻合,有低谷也见过双位数的巅峰。在2011年至2013年国际油价站上三位数的时候,中石油的股价也曾高高在上。除此以外,财华社统计发现,中石油自2000年在香港交易所上市以来合共派息4.486元人民币,所以精明的投资者如果把握好油价的走势并作出精准的买入和卖出决策,应该可以从投资获利。

决定中石油股价走势的因素

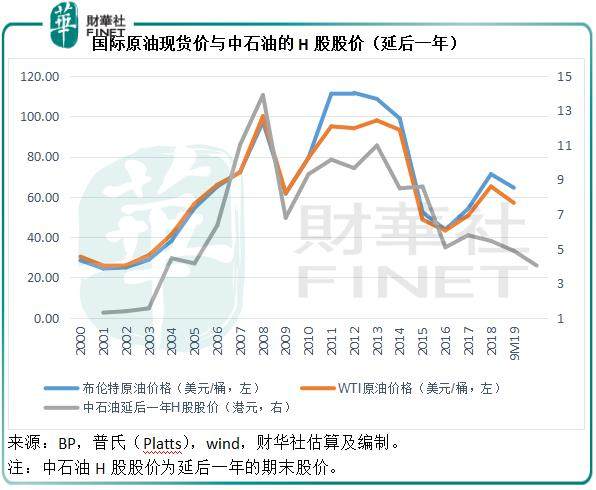

见下图,中石油的H股股价(期末最后一个交易日)走势跟随国际油价的起伏,大约有一年的延迟。

财华社将中石油的H股股价重新处理一下,按延后一年列出,可见大致与国际原油现货价走势重合。这一年的延迟是因为业绩报表在第二年才会发布,也就是说某一年油价上涨,但对业绩的提升作用有一个延迟效应,而且业绩需时,也延迟了油价在股价的体现。

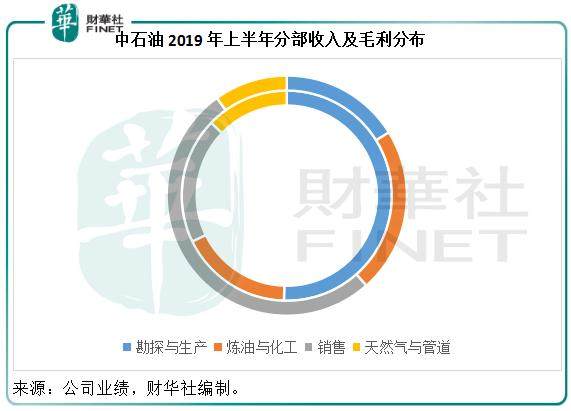

勘探与生产是中石油最主要的盈利来源,高于下游的其他业务,因此该公司的整体业绩表现偏向于与原油价格呈正向关系。但是,尽管原油价格上涨有利于勘探与生产业务,却不利于下游业务。

当然,除了国际油价的波动之外,中石油的H股股价还受到其他因素的影响,包括资本市场的波动、国家政策的转变、全球贸易关系的变化、汇率的变动等等。只是,国际油价的波动起到一个比较重要的作用。为什么会这样?我们来简单看看中石油的主营业务。

中石油的主营业务

中石油主要经营原油及天然气的勘探、开发、生产和销售,也从事原油及石油产品的炼制,基本和衍生化工产品及其他化工产品的生产和销售,并进行炼油产品的销售和贸易,以及天然气、原油和成品油的输送及天然气的销售。

换言之,中石油的业务覆盖上游勘探与开采到下游贸易与销售,其中作为我国最大的原油和天然气生产商,该公司的勘探与生产业务占据主导地位。

根据该公司按中国会计准则编制的中期业绩,2019年上半年勘探与生产分部产生的对外销售收入为3173.47亿元人民币(下同),分部毛利达到710.86亿元。从下图可见,勘探与生产贡献了一半以上的毛利。这可能也是其股价大致与原油价格呈正向走向的原因。

勘探与生产业务主要与国际原油价格走势相关,见下图,该业务分部的收入表现大致跟随国际油价走势,因为该业务部门的产品定价参照国际油价。

该公司有一半以上的原油供应给自己的炼油厂。炼油业务受到原油价格与成品油价的价差所影响。另外,成品油及化工品的销售组合结构变动也影响其利润表现,例如:若期间汽油价格上涨幅度较大,而销量下降,则对利润率的正面影响可能不大。见下图,原油价格走向与炼油业务毛利率呈反向方向发展,2015年至2017年原油价格处于较低水平时,中石油的炼油及化工业务毛利率处于高位;2012年至2014年油价接近百元时,炼油业务毛利率仅为较低的单位数。

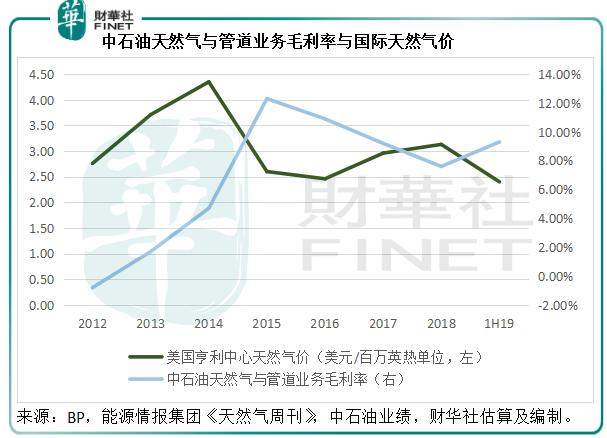

再来看中石油一项非常重要的业务——天然气与管道。中石油是我国最大的天然气运输和销售商。2019年前三季度,该业务分部实现经营利润219.5亿元,同比增长11.3%;但是受汇率变化、采购成本增加影响,该业务部销售进口天然气及液化天然气录得净亏损217.64亿元,比上年同期增亏18.07亿元。

见下图,该业务分部的毛利率与国际气价大致呈反向走势。今年上半年国际天然气价格有所下跌,该业务分部的毛利率提高。

进口天然气及液化天然气净亏损已不是旧闻,对于这一亏损,中石油的董秘信箱回复是中国石油积极承担社会责任,努力保障国内天然气供应。事实上国内的天然气消耗量有很大部分需要依靠进口来满足。由于其国内下游客户的气价大致限定在特定区间,未能即时跟随国际气价市场起伏,所以产生亏损也就不足为奇。如何平衡社会责任与股东利益一直是此种规模大型企业需要面对的难题。

今年中石油有大型油管投产,这固然有利于其业务的拓展,但是需要注意折旧开支的增加可能令其经营利润率受压。

总结

回到本文开篇,富得流油的沙特阿美有六成收入来自上游业务,下游占四成(2019年上半年)。中石油的上游业务则主要服务下游,而且对油价的影响力不及沙特阿美大,这可能是其股价低于沙特阿美的一个原因。

我们前文提到,中石油的股价或存在延后反应,也就是说当前的股价或反映了早前的油价弱势。目前油价仍在低位徘徊。展望未来,全球经济放缓、美国页岩油产量增加、欧佩克减产协议暂缓、替代能源的强劲发展都可能令油价受压。但是笔者相信油价不会从此沉沦,仍有多个因素起到支持作用:当油价跌至美国页岩油的开采成本时,油价很可能触底反弹,而弱美元也可能提振油品的美元报价。此外,全球经济复苏也将为油市带来生机。

沙特阿美招股反应未如理想,很可能令市场暂时看淡油股的估值。目前在美国纽交所上市的英国石油(BP-US)市值(2019年12月3日美股收市价),是其截至2019年6月30日止12个月持续经营业务净利润的9.97倍,低于中石化的市盈率10.92倍。由此可见,中石油目前的H股估值或也未算太吸引。待到油价回升时,再考虑中石油的H股也未迟。

在2018年“港股100强”评选中排名第二的中石油,今年能否超越工商银行(01398-HK)登冠?敬请密切留意。

作者:毛婷

编辑:彭尚京