年末放大招,平安金融壹账通拟折价赴美IPO

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

今年让人大跌眼镜的事件频频在资本市场上发生。WeWork上市计划夭折让华尔街的投资银行重新评估创新概念企业的IPO价格。无疑,这对于投资者来说是有利的,市场“炒风”暂歇让投资趋于理性。

钟情“独角兽”的软银不知该算是这幕后大英雄还是输家。WeWork资产估值缩水,已经可以预见这家投资公司的潜在亏损。今年以来,软银牵头的多个创新投资项目都遭遇类似的估值缩水,这可能意味着泡沫的爆破,又或是市场走向成熟的标志?

2018年4月,软银前全资子公司思佰益(SBI)参与了中国平安(02318-HK)旗下金融科技联营公司金融壹账通(OCFT-US)的A轮融资。根据金融壹账通的资料,其在A轮融资中通过向12名机构投资者发售接近1亿股(或相当于扩大后股本的10%),筹资7.5亿美元,每股售价7.50美元,这意味着在A轮融资中,金融壹账通的市值接近75亿美元。

然而一年多之后,这家金融科技公司的市值大幅缩水近30%。

六五折求售

2019年12月2日,金融壹账通发布了在美国首次公开招股(IPO)的细节。这家建基于深圳的金融科技公司计划发售3600万份ADS(美国存托股份),相当于1.08亿股普通股,在纽约证券交易所上市,股票代码为“OCFT”。承销商包括摩根士丹利、高盛、摩根大通、平安证券、美银证券和汇丰证券(美国)。

每份ADS的发售价介于12美元至14美元之间,每份ADS相当于3股普通股,也就是说每股普通股的发售价为4美元至4.67美元。以其发售价计算,财华社估算金融壹账通的市值或介于44.47亿美元(假设超配权未获行使且按低位发售价定价),至52.64亿美元(假设超配权获行使且按高位定价)。比A轮融资时的估值75亿美元低了27.15%至40.71%,或35%(按中位数计算)。

金融壹账通计划通过在纽约证交所上市筹资,以升级平台和提升技术能力、进行海外扩张和战略投资、进行营销和推广以提升品牌和获客能力,以及用作一般企业用途。

金融壹账通的背景

金融壹账通原本是中国平安的金融科技解决方案业务部,后来发现原来许多金融机构都有科技解决方案的需求,于是在2015年12月成立公司并为中国平安全资所有,为金融机构提供技术解决方案。

自2017年11月29日起,该公司不再合并到中国平安的业绩中。2018年7月,该公司收购北京泛鹏天地科技有限公司(Vantage Point)的51.7%权益,将服务扩张至银行资产与负债管理领域;2019年6月,收购基于场景的零售数字银行平台设置与操作服务供应商北京宝润兴业科技发展有限公司(Beijing BER)的80%权益,以扩大客户基础及丰富业务场景;2019年8月,通过全资收购香港注册的有限责任公司View Foundation,控股经工信部及国家密码管理局批准成立的第三方电子认证服务机构深圳CA。

2019年11月,该公司签订无约束力意向书,拟收购上海美华系统(Shanghai Metinform)的大部分权益,后者主要提供跨境贸易及清关服务的一站式资讯科技解决方案,协助企业精简贸易和清关管理。金融壹账通期望通过这一交易进一步丰富为中小企提供的融资和服务。

除此以外,金融壹账通从2018年起拓展海外业务,在香港、新加坡和印尼设立子公司,并赢得开发香港金管局一账通(eTradeConnect)的竞标,此大型银行间区块链交易金融平台服务13家主要银行;今年9月初,金融壹账通代表中国平安与香港交易所(00388-HK)签订金融科技战略合作协议,深化在金融科技领域的多层次合作。

金融壹账通的主要业务

该公司是面向金融机构的科技及服务(technology-as-a-service)云平台,提供基于云端设计的科技解决方案,为金融机构提供端到端的科技引用和业务服务。截至2019年9月30日,金融壹账通累计服务618家银行、84家保险公司,包括中国所有大型银行、99%的城商行和46%的保险公司,并通过这些机构触达数以亿计的终端客户。

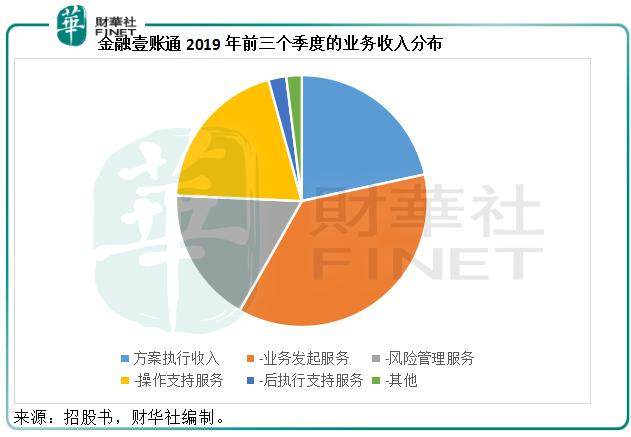

金融壹账通的收入主要分为两大类——方案执行收入(Implementation revenue)以及基于交易的收入及支持服务。基于交易的收入及支持为最主要的收入来源,于2019年的前三个季度占了总收入的78.39%,该大项业务又分业务发起服务、风险管理服务、操作支持服务、后执行支持服务及其他,这其中业务发起服务占比最大,于2019年前三个季度占了该公司总收入的36.61%。

业务发起服务是指通过平台为金融机构招徕客户,其中包括为其设计营销计划,通过渠道合作伙伴引入客户,以及筛选和分析引荐条件以确保满足客户的要求,该公司也提到,其并非贷款方或借款方,而是撮合贷款的代理机构,也就是助贷。

尽管业务发起服务为其主要的收入来源,但是方案执行收入的增长非常迅猛。于2019年的前三个季度,方案执行收入同比增长1.15倍,至3.36亿元人民币,占比从上年同期的17.30%提升至21.61%,主要因为2018年8月推出的AI客户服务解决方案业务量增加,以及2018年7月收购的泛鹏天地带动收入增长。

见下表,其季度收入增长趋缓,财华社猜测这可能与其基数不断提高有关。

毛利率也跟随收入稳步提升,见下图。2019年前三个季度的毛利率按年提升了5.97个百分点,至32.61%。财华社猜测,这与收入规模扩大,令单位固定成本开支相对缩小,以及利润较高之风险管理解决方案收入贡献大幅增加有关。2019年前三个季度,风险管理解决方案贡献的收入同比增长1.14倍,至2.72亿元人民币,占总收入的比重由上年同期的14.09%提高至17.48%。

值得注意的是,虽然金融壹账通的收入增长十分强劲,但是亏损也在不断扩大,“烧钱”最严重的是研发。2019年前三个季度,其研发开支同比大增1.57倍,达到6.41亿元人民币,而这仅仅是费用化的研发开支,如果加上资本化的开支,期内的研发开支达到7.65亿元人民币。

在毛利尚未形成优势,研发开支和营销开支大幅增加的压力下,该公司前三个季度录得净亏损10.41亿元人民币,同比增加81.15%。而在2017年和2018年,该公司的净亏损分别达到6.07亿元人民币和11.96亿元人民币。所以不难理解为何该公司的市值会大幅缩水,尤其当前的市场环境并不理想。

不过从另一个方面来看,随着收入规模的扩大,研发开支的比重也在缩减。只要其收入保持强劲、优质的增长,或有望缩小亏损。

金融壹账通与中国平安的关系

金融壹账通源自中国平安,但是从2017年11月底开始不再合并到平安集团的业绩中。但是该公司与中国平安的关系仍非常密切:

1.中国平安仍是金融壹账通的主要股东,在上市前通过Bo Yu Limited持有39.7%的普通股权益;在纽交所发行股份后(未行使超配权)将持有35.9%的普通股权益。

2.平安是其主要客户:2017年、2018年及2019年前三个季度来自平安的收入分别为2.357亿元人民币、5.276亿元人民币和6.773亿元人民币,占金融壹账通总收入的40.5%、37.3%以及43.6%。

3.平安也是其主要的技术架构、技术支援和维护服务供应商。2017年、2018年和2019年前三个季度,金融壹账通从平安集团采购的产品和服务金额分别为3.581亿元人民币、6.758亿元人民币和3.915亿元人民币,占合计营业成本和经营开支的比重分别为23.9%、27.6%和15%。

所以,金融壹账通对中国平安的依赖是其一大风险。除此以外,政策风险、竞争对手风险等都不容忽视。该公司的竞争对手包括兴业数字金融(CIB Fintech)、阿里巴巴、腾讯(00700-HK)、京东(JD-US)和百度(BIDU-US)。

总结

对于市值过万亿港元的中国平安来说,不论金融壹账通上市前后的估值如何变化,所受的影响都不是很大,反倒是后者对其依赖甚重。展望未来,金融科技正迎来爆炸式增长,金融壹账通在平安这家国际综合金融巨头的支持下,应该能够与金融机构自身的金融科技部门以及BAT等科技巨头一较高下。在发展的初期,少不免巨额开支,从金融壹账通年年亏损可知这前期的剧痛无可避免。在这个时候引入更多投资者分担成本,又能为自身立名,对于平安来说,金融壹账通的上市应该是双赢的局面。

作者:毛婷

编辑:彭尚京