斗鱼(DOYU)Q3数据印证盈利逻辑,效率为估值提升关键

作者:格隆汇亦非台

11月27日,游戏直播平台斗鱼(Nasdaq:DOYU)发布了2019年第三季度财报。

紧跟其后,花旗也发布了评级报告,表明“看好”斗鱼发展,目前斗鱼严重低估。

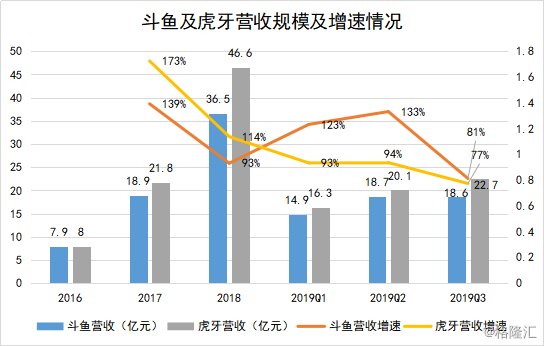

报告中表明,花旗重申11.5美元的目标价。基于这一目标价计算,斗鱼对应估值与虎牙基本趋于持平。但实际上,截至12月2日,虎牙的市值为46.19亿美元,斗鱼仅有24.22亿美元。在斗鱼在MAU、付费用户数领先,营收与虎牙相差21.8%的业绩表现下,市值却较对方低87.3%。

分析师认为,从最近一年的财报来看,斗鱼虎牙两大游戏直播巨头各具领先优势,且营收的差距越来越小。目前,两者估值的差距远大于两者营收的差距,斗鱼显然被低估。换言之,斗鱼股价目前明显处于价值洼地,仍有很大的上升空间。

下面便来详细看看,斗鱼Q3的数据如何。

1.

Q3用户优势稳固,业绩表现优于市场预期

先从用户数据上看。第三季度斗鱼整体MAU增长至1.64亿,较去年同期1.43亿增长14.7%。其中,移动端MAU达5210万,同比增长26.1%。

优质的直播内容直接推动了用户活跃度、用户粘性的增强,进而有利于实现付费转化的进一步扩大。财报数据显示,第三季度斗鱼付费用户突破700万人,较2018年同期420万人增长了66%。季度平均ARPPU达到237元,同比增长10.4%。

对比虎牙,斗鱼第三季度平均MAU为1.64亿,虎牙为1.46亿,斗鱼的领先幅度达到12%;付费用户方面,斗鱼Q3付费用户总数已突破700万,虎牙仅为530万,双方差距为32%。

值得注意的是从付费率上看,斗鱼的付费用户转化率持续超过了虎牙,这为公司的营收带来高速增长。

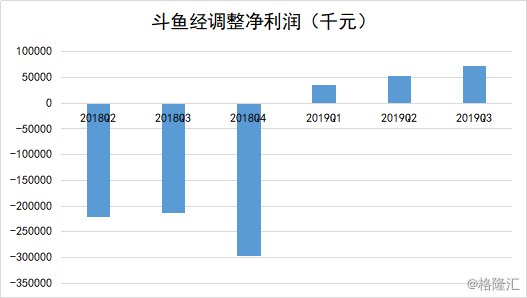

再看公司业绩数据情况。财报数据显示,第三季度斗鱼总营收达18.59亿元,较2018年同期增长81.3%;经调整得持续经营净利润7220万元,较第二季度环比增长37%,继续实现盈利;毛利润同比增长450.5%,达到3.17亿元,毛利润率17%,经营效率显著提升。

营收规模上看,斗鱼已经逐渐追上了虎牙,二者的营收差距也在持续收窄。

斗鱼精品内容战略促进平台活跃度、用户粘性、付费打赏提升,从而形成良性循环。从斗鱼连续三季实现盈利,各项指标均保持稳定增长,可以验证该战略收效显著。

根据wind数据显示,利润方面,市场预期亏损1.68亿元;营收方面,市场预期18.52亿元,因此业绩指标皆略微超过市场预期。

2.

效率提升逻辑印证,估值具备增长空间

从美股市场上看,第三季度数据对股价影响较中报影响相对更小,目前斗鱼股价区间稳定再7-8美元美股。斗鱼再7月份上市以来一直对刚扭亏为盈状态的斗鱼寻找新的价格平稳区间,而到了10月份至今,市场对斗鱼的分歧逐渐减少。

斗鱼的估值企稳背后是Q3数据对Q2斗鱼盈利能力大增逻辑的印证。

从营收的逻辑上看,斗鱼的用户规模和变现率更高,而虎牙由于更高的秀场直播占比推动了更高的APRU,因此斗鱼与虎牙的营收规模趋同。

截至2019年Q3,斗鱼毛利率提升到17%,而虎牙毛利率达到17.9%,从毛利率上看来,斗鱼与虎牙也逐渐趋同。

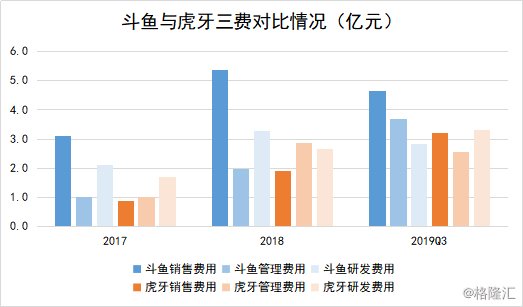

从成本结构上看,斗鱼今年管理费用的增加源于上市及员工激励因素导致,非持续性因素导致的。而斗鱼相对更高的费用在于销售费用,这与公司维持更高月活以及推动用户付费率和付费频率提升的策略是一致的。

另外,斗鱼也持续通过AI、大数据、云计算等技术,实现降本增效。Q3业绩会上,斗鱼财务副总裁曹昊介绍称,“关于带宽成本管理下降,主要原因有几点,第一,我们的商务议价能力加强,带宽云服务商第二和第三季度都有比较大幅度的降价。第二,我们通过一些主动管理赛事峰值,还有对冷门、长尾流量的拉流提高带宽使用效率。第三,我们对自建CDN和P2P的使用效率在逐步的提高,这也会降低我们的带宽成本。”。

未来,斗鱼通过进一步控制运营成本和销售费用,公司毛利率和净利率仍有提升空间,利润上与虎牙持平并非难事。而未来斗鱼估值提升逻辑,除了受益于自身优势及行业的自然增长外,若公司运营效率提升逻辑被印证,将为公司估值带来跃升。

小结:

对比海外同类型平台游戏直播鼻祖Twitch,中国游戏直播用户规模更大、变现效率也更高。而对比国内竞品虎牙,斗鱼MAU(斗鱼比虎牙高12%)、付费用户数(斗鱼比虎牙高32%)均领先,营收差距持续收窄,目前只有21.8%,但估值相差一半。可见,双方未来会逐渐趋于平衡。

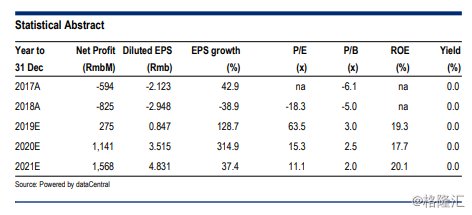

对于斗鱼目前25亿左右的估值,花旗和摩根大通都曾发布研报,认为其被严重低估。摩根大通分析认为,当前市场环境下,投资者的谨慎和市场过于敏感是导致斗鱼被低估的原因。根据花旗预测,斗鱼2019年预期利润为达到2.75亿元人民币,PE(2019E)为63.5倍。而公司将于2020年开启利润爆发的大年,预计2020年净利润达到11.4亿元,PE(2020E)为15.3倍。