被动型VS主动型:我们如何挑选最佳定投基金?

作者:格隆汇墨羽枫香

11月29日,白马权重再次受挫。A股“股王”贵州茅台下跌3.98%,盘中一度重挫超过5%,恒瑞医药下跌4.21%,盘中一度重挫超过6%,爱尔眼科再度重挫4.54%,牧原股份重挫4%领跌猪肉股。消费、医药、猪肉龙头齐齐重挫,在A股并不常见。

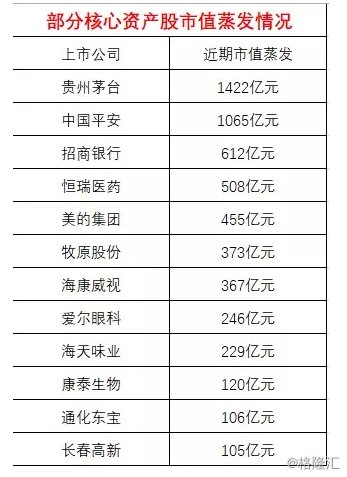

其实,白马权重高位回落从上周五便开始了,核心资产相关股票市值蒸发超过6000亿元,其中,茅台上周高位以来市值就缩水1422亿元,中国平安缩水亦超过1000 亿元。

这种现象一部分原因被指机构抱团过于集中,年底了部分机构出于年末考核或者提前锁定收益的需要,选择了适度降低仓位所致。

在A股有一类重要机构玩家——公募基金,每年都要进行业绩排名,大多基金公司会选择以12月31日为基准来考核,但有的基金公司提前到11月份,12月份为来年布局准备。

这不,2019年基金公司业绩排名大战还仅剩1个月了,保留住胜利果实显得非常重要,一些机构提前抢跑,导致一定程度的“踩踏”。这跟白马的齐齐下跌无不关系。

今年基金业绩排名在前,基金公司明年才有肉吃!因为很多基民都是按照过往年份排行榜来选择基金的。

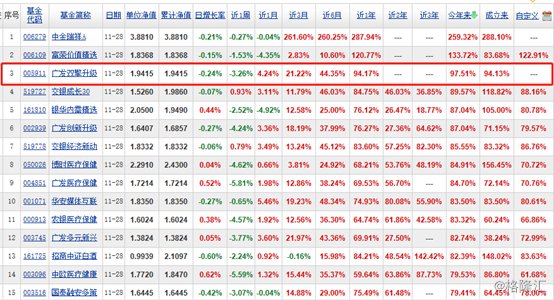

截至11月29日,广发双擎升级基金年内收益率为97.51%,暂时位列2019年所有公募基金业绩第一名。(下图业绩榜单,中金瑞祥A、富荣价值精选显示今年以来收益率分别为287.94%、120.77%,排名一二位,但主要是巨额赎回等原因导致的数据异常)

(来源:东方财富)

另外,收益超过70%、50%、40%、30%、20%、10%的基金数量分别是50只、398只、810只、1638只、2509只、3584只。值得注意的是,今年仍有314只基金收益为负,占比4%。其中今年亏损最严重的基金回报为-22.21%。

要知道今年上证指数累涨15%,深圳综指累涨32%,创业板指数累涨33%。这相当于超过50%的基金没有跑赢深圳成指或创业板指数的表现。

接下来,我们重点来剖析一下2019年基金业绩冠军——广发双擎升级(005911)。

该只基金涨幅接近100%,果真布局了今年市场主线——科技,包括半导体、国产软件等细分领域。

其中,康泰生物、圣邦股份、中国软件为前三大重仓股,仓位比例为9.43%、8.81%、6.78%。这三家公司今年以来的涨幅为114.54%、224.2%、306.84%。重仓股确实选得牛!

广发双擎升级整体表现极为优异,但基民真正赚到大钱了吗?

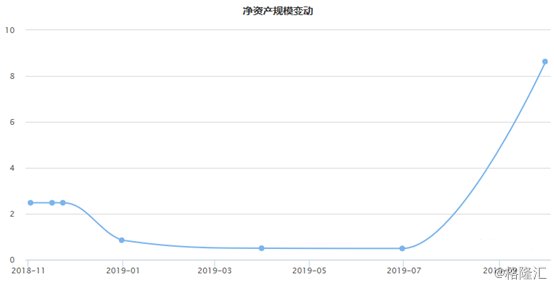

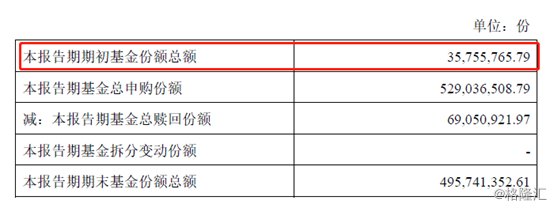

据格隆汇查询,该只基金成立于2018年11月,到去年底就已经赎回了不少。从11月底的2.5亿股赎回到12月底8500万左右。

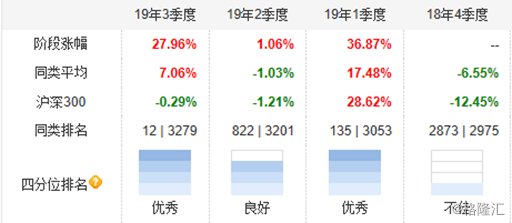

今年一季度,广发双擎升级累计上涨36.87%,比沪深300指数高出8.25%。但一季度处于“牛市”亢奋阶段,不足40%的收益率可能排不到最前面。相对良好的业绩表现,基金规模却从8500万份下降到5000万份。

到6月末,该基金规模已经锐减至3500万份左右,再少下去,该基金面临清盘的风险。不过,三季度出现了大扭转。

该基金三季度业绩上涨27.96%,显著跑赢沪深300,排名自然上去了。三季度基金规模从不足3600万份猛增加至5.29亿份,规模暴增1674%。

但是,三季度该基金被赎回6900万份。这意味着三季度赎回的份额大于三季度一开始的份额。从中可以看出,一部分基民三季度申购该只基金,三季度就赎回了,吃了一点受益,但没有吃到最肥的肉。

这也暴露了不少基民把基金当股票玩,短期操作玩得666,但并没有获得多大收益率。

我们再看排名第二的基金——交银基金混合30(519727)。

该基金今年以来上涨89.57%,业绩表现优异,主要仓位同样集中在科技股,包括汇顶科技、立讯精密、沪电股份、卓胜微等牛股。

通过数据梳理发现,大部分基民同样是第三季进去的,因为三季度该基金规模增长639%,然而去年底仅有5600万股份,差一点清盘。

为何一二季度基金规模仍然偏小,到三季度猛增上去了呢?主要还是因为业绩好了(三季度业绩暴涨26.71%,远远跑赢沪深300),排名靠前了。

看到这,你就能够理解基金公司为何拼了命都要排名靠前了。因为这是基金公司收取手续费根本啊!但是,公募基金历来都有“冠军魔咒”——去年是冠军,今年业绩排名可能就会垫底。

因为资金量大了,想要在来年排名继续靠前,难度非常大,而不少公募基金经理水平参差不齐,跑不赢被动型指数基金太正常不过了。

所以说,你要长年定投该类型主动型基金,收益率想必不会好。一年好,一年坏,长期下来妥妥地跑输被动型指数基金。但基金公司总会想方设法,给你灌鸡汤,一定要定投我们基金哦,看去年我们业绩表现有多好?

接下来,我们来看A股历史上最优秀的公募基金固收和权益类资产收益总排行:

从以上数据来看,历史上排名前三的基金分别为兴全全球视野股票、银华-道琼斯88指数A、易方达上证50指数A,成立以来的涨幅分别为538.38%、447.19%、402.87%。

排名前两位的均是追踪美股市场的基金,年化收益率高达15%,排名第3位的国内公募基金则来自于追踪上证50指数,年化收益率高达12%,其后便是沪深300类指数基金,而主动性基金在榜单上没了踪影。

未来,难道我们继续投资追踪美股的基金?要知道过去美股牛了10年,该基金表现是有一定外围市场环境。最稳妥的做法,依然是定投上证50指数基金。

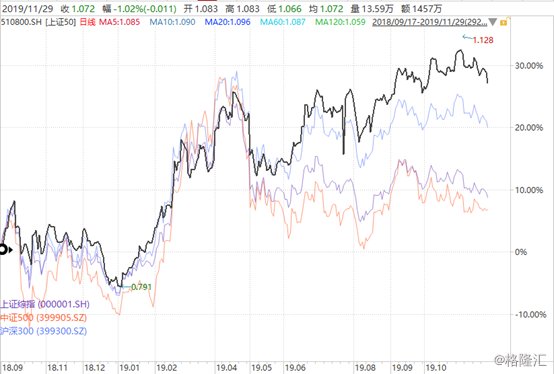

今年以来,今年以来上证50指数累计上涨33.17%,沪深300指数累涨27.17%、中证500指数累涨17.44%,而上证综指累涨15.16%。上证50远远跑赢其他类指数基金的表现。

笔者认为,未来,A股的市场风格将长期由原来追捧中小市值企业切换到追逐业绩确定性的龙头大企业,后前者的收益率亦远逊于后者。A股市场核心优质大票基本集中在上证50,亦是中国的核心资产。

为何下此结论?我们下面从另外一个角度来看待这个问题。收益率要高,股价要上涨才行,而股价要涨,长期业绩要增长才行。

据上交所披露,2019年前三季度,沪市公司合计实现营业收入26.60万亿元,净利润2.55万亿元,同比增长分别为9.12%和8.06%,其中近七成公司收入增长、近九成公司实现盈利。

据深交所披露,前三季度合计实现营业收入9.3万亿元、净利润6433.29亿元,同比分别增长7.82%和2.79%。

沪深两市总计3700家上市公司,整体营收增速应该在8%以上,远远大于前三季度GDP6.2%的增速,说明上市公司的宏观表现要优于非上市公司。

不过,沪市整体营收、净利润增速要比深市分别高出1.3%、5.67%,特别是净利润增速差距明显。这也是为何优质龙头大票的行情表现要优于小票的重要逻辑。

另外,上证50公司实现营业收入14.7万亿元,净利润1.8万亿元,同比增加9%、11%,占沪市整体营收和利润的55%、71%。这个表现又要优于沪市的整体表现。

这亦是为何上证50跑赢沪深300、中证500、上证综指的重要原因。

未来,恒指恒强的行业格局会愈来愈明显。定投上证50被动型指数基金,将是上佳选择。并且,历史数据也已经告诉了我们答案。