铅酸电池仍为电动自行车主旋律,超威动力(0951.HK)静待价值释放

铅酸电池是普兰特(G.Plante)于1859年发明的,至今已经历了长达160年的发展历程,在比能量、循环寿命、高低温适应性等问题上均得到了长足进步,不论是在交通、通信、电力、军事还是在航海、航空各个经济领域,都起到了不可或缺的重要作用。

就拿我们的日常生活来说,如今满大街跑的电动自行车、三轮车,其动力来源就是铅酸电池。可以说,绿色、环保、节能的电动自行车能够飞入寻常百姓家,铅酸电池的大面积推广起到了功不可没的作用。

今年4月15日,电动自行车新国标正式实施,从源头上淘汰了低资质、低技术的企业,切断了低价劣质产品的上市销售,对不符合新国标要求的电动自行车不能再生产和销售,被称为“史上最严”电动车标准,也直接地促进了电动自行车行业的健康整合,更有利于龙头企业的发展。但与此同时,很多人错误认为随着新国标逐渐深化,新兴的锂电池技术很可能将代替传统的铅酸电池。在市场的悲观预期下,行业巨头超威动力(0951.HK)的股票从最高的近15倍市盈率跌至目前的不到5倍,与拥有几十倍估值的锂电池公司相距甚远。

但是事实真的是如此吗?超威动力披露的2019年中期净利润同比增幅高达1.8倍,以及今年以来其管理层持续不断的增持,似乎都在说着事情没那么简单。

一.中国电动自行车庞大保有量,为蓄电池发展提供坚实基础

先来看看我国电动自行车行业的发展现状。

电动自行车自1985年诞生,是改革开放以来具有中国特色的创新产品之一,并由1995年逐渐进入消费者的视野。不过鉴于早期的电动自行车尚未解决电池寿命短等技术问题,市场也尚在培育阶段,所以一直到2004年电动自行车的总产量仅有676万辆。

2003年开始,随着电动自行车技术走向成熟实用化,电动自行车除了具备众所周知的节能、经济、环保、便捷之外,还兼有机动车省时省力的特点,无需驾照即可上路(适合年龄跨度大),符合当前中国消费者的消费特征和需求,所以产业规模和产量得以迅速增长,持续担纲着中国尤其是三四线城镇及农村的主要交通模式之一。

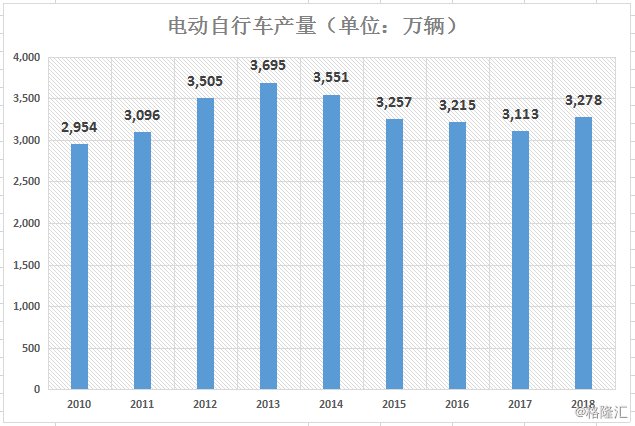

中国近14亿的人口红利,为庞大的消费市场奠定了基础,使得我国成为目前全球电动自行车的产销第一大国。根据中商产业研究院数据显示,近年来,我国电动自行车的产量均保持在3,000万辆以上(参下图)。2018年,国内电动自行车产量达到3,277.6万辆,同比增长5.3%,在所有交通工具产量中排名第二,仅次于两轮脚踏自行车,成为中国交通工具制造领域产量规模较大的制造产业。

资料来源:中商产业研究院整理

同时,截至2018年末,中国电动自行车全社会的保有量已经高达2.5亿辆,可以说是真正的“国民交通工具”。根据行业预测,未来五年全社会保有量的年复合增幅约为5%,持续稳步提升。

今年4月15日,《电动自行车安全技术规范》(GB17761-2018)强制性国家标准正式实施,堪称“史上最严”电动自行车新国标。在业内看来,新国标完善了电动车技术标准体系,这意味着不符合标准的车型将被淘汰,很大程度会推动我国电动自行车产业的更新换代,有望进一步刺激销量。

除了电动自行车外,随着中国人口持续的老龄化及中国电商仓储物流的快速发展,用作老年人代步的小型电动三轮车、大型电动三轮车和电动叉车的需求亦在不断上升。此前,《京津冀及周边地区2018-2019年秋冬季大气污染综合治理攻坚行动方案》提出2018年10月1日起,城市建成区新增和更新公交、环卫、邮政、港口、机场、铁路作业车辆主要采用新能源或清洁能源汽车,预期还将刺激特殊用途车的销售。

海外方面,目前东南亚国家多为摩托车代步(且依赖进口),电动自行车尚在起步阶段。参考我国历年交通工具发展趋势,东南亚电动自行车未来的潜力空间充足,拉动中国的出口需求。

而为了保证续航能力,电动自行车的蓄电池一般每隔1.5-2年就需更换一次。基于中国目前2.5亿辆的庞大电动自行车保有量,蓄电池一、二级市场的需求理应保持稳健。同时,中国电动自行车、三轮车的持续增长预期,以及东南亚相关出口市场的崛起,更为电动车上游的蓄电池市场提供了继续上升的潜力。

综合来看,未来我国电动车蓄电池的发展是进可攻、退可守的。问题的核心就在于,是传统的铅酸电池能够固若金汤,还是新兴的锂电池能够异军突起?

二.铅酸电池仍为电动自行车的主要品种,二者发展相辅相成

中国电动自行车行业的发展壮大,根本原因之一在于电动自行车的高性价比。目前市面上销售量最大的简易款车型,其均价基本都在2,000元左右,续航里程在30-50km区间,完全能够满足民众日常出行代步的实际需要。而同等规格下,相比锂电池车型,铅酸电池车型普遍价格会低800-1,000元左右,对于电池规格较大的品类车型,铅酸车型的价格优势则更加明显。

值得注意的是,今年上半年,国家市场监督管理总局、国家标准化管理委员会批准发布《废铅酸蓄电池回收技术规范》。该规范规定了废铅酸蓄电池的收集、贮存、运输、转移过程的处理方法及管理措施,建立“销一收一”的回收体系,推动中国废铅酸蓄电池回收行业发展整合。对于无法建立回收系统的生产商,将直接遭到淘汰,强者愈强的马太效应凸显。回收系统的完善也使得铅酸电池使用成本进一步降低,反观锂电池行业现阶段仍缺乏回收渠道(受限技术短期也很难建立),回收率不足10%,性价比低。

鉴于中国用户对价格的敏感度,业内人士明确表示,“只要铅酸电池的整体价格优势还在,新国标就不会对铅酸电池产生致命的影响。”

除了价格因素外,安全因素也是铅酸电池车型短期无法被取代的原因。近年来,各大新闻里时不时播报哪里的电动自行车又烧了,可能是骑到一半自燃,可能是晚上睡觉放着充电爆炸,让人闻风丧胆。发生这样的事,财产损失是小事,有人员伤亡就得不偿失了。

而引发以上危险的,绝大多数都源自电动自行车里的锂电池。由于锂电池的自身属性,一旦电芯出现热失效情况,整个电池包都会处于危险的状态,导致起火甚至爆炸。但铅酸电池就几乎不存在热失效的麻烦(尤其是在放电阶段),即使鼓包也没有安全隐患。

综合来说,经过长久的发展,铅酸电池已经形成了一套完整的生产、销售、回收产业链条,以价格和安全优势牢牢占据了电动自行车电池市场的第一把交椅,目前拥有一、二级市场约95%的需求。可见即使现在锂电池题材大热,但铅酸电池依旧是电动自行车动力的主旋律,电动自行车的锂电化前路漫漫,有专家预判大概率5年内都难以突破技术及产能壁垒。根据弗若斯特沙利文报告显示,中国电动自行车铅酸电池销售量2016年-2021年的预测复合年均增长率为5.4%。

观望铅酸电池领域,经过早年的激烈竞争,现已形成了以超威动力和天能动力为主导的双寡头垄断市场,目前两家公司合共占约90%的市场份额。

三.中期净利同比大增1.8倍,超威动力是否低估?

谈投资不看估值就是“耍流氓”,最后看看超威动力这家公司自身的估值匹配成长性如何。

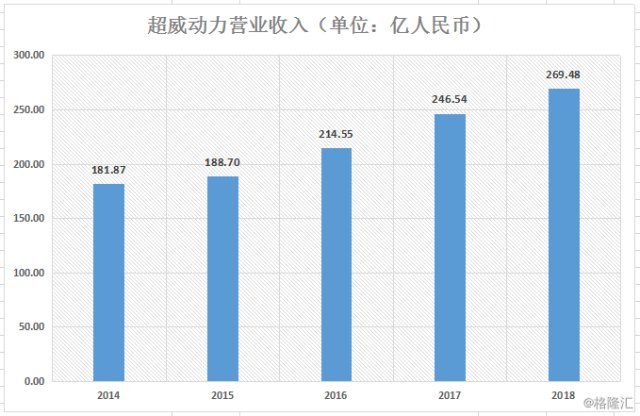

超威动力创立于1998年,并于2010年在香港主板挂牌上市。作为一家老牌企业,超威动力自2014年以来在国内电动自行车用蓄电池市场占有率稳占40%以上,并且连续七年蝉联“中国新能源电池行业十强企业”第一位。

上市以来,公司的收入规模持续提升,最近5年的年复合增长率为10.3%,2018年收入高达269.48亿(人民币,下同),市场寡头地位稳固。2019上半年,超威动力的收入为117.11亿,其中铅酸电动自行车电池、铅酸电动车电池及特殊用途电动车电池、锂离子电池的收入份额分别为68.4%、28.5%、1.2%。

资料来源:超威动力财报

一直以来,超威动力都视创新为核心竞争力,持续坚持研发技术升级,2019年上半年研发开支约占总收入的3.1%。截至今年6月30日,超威动力共拥有专利1,947项(其中锂离子电池专利超过185项),申请中的专利有331项,构建双寡头行业的高准入壁垒。据悉,公司科研团队已聘请逾10名国内外知名专家,其中包括6位“”专家,以及在美国、俄罗斯、德国等国均建立了研发中心。

2019年上半年,超威动力的净利润达到2.86亿,同比显著提升179%。公司期内业绩的亮眼增幅,很大程度上受益于各方经营效益的不断改善。

1.首家将石墨烯材料运用到蓄电池的企业

2018年下半年,超威动力开始采用先进的石墨烯技术,将新型纳米材料石墨烯与动力电池相结合,成功突破电池材料的选材局限。石墨烯具有超高的导电性和快速充放电性能,在不影响电池性能的情况下,可以提升比能量密度、降低生产成本(铅占电池生产成本的65%-70%),使得公司毛利率水平得到大幅改善。2019年上半年,公司的毛利率达到12.9%,同比增长2个百分点。

2.就近市场生产的战略性布局

超威动力采用就近市场生产的战略性布局,将生产设施广泛部署至铅酸动力电池需求较高的区域,包括山东、江苏、河南、浙江、安徽、江西以及河北等多个省份,以灵活适应市场需求,达到降低仓储、物流的成本,并提升运营效率及盈利能力的目的。

3.庞大分销网络,提升品牌价值

超威动力是国内少数拥有全国性销售、分销及售后服务网络的公司,全面覆盖一级市场及二级市场,战略性地提升品牌价值。一级市场方面,公司的主要客户包括雅迪和爱玛,公司为主要电动自行车制造商成立大客户部门,并定期走访制造商管理层、派遣专责销售代表、提供技术支援及技术升级等,为客户提供全面服务。

此外,公司在二级市场拥有庞大的分销网络覆盖全国各个省区,减少销售渠道的中间环节,提升销售终端的忠诚度,并聘请影视红星甄子丹为形象代言人。截至2019年6月30日,超威动力的独立经销商总数高达2,550家。

依附于生产基地及一、二级市场分销网络的战略性布局,2019年上半年,超威动力的分销及销售开支、行政开支同比分别减少11.8%(4,713.8万)及7.1%(2,161.7万)。

总的来说,稳固的铅酸电池需求以及超威动力持续创新、降本的业务战略,估计公司未来3-4年每年的净利润增幅有机会达到40%-60%。截至11月22日收盘,按照公司股价对应的30.3亿港元市值,PE仅有4.5倍,已经处于公司自身历史估值的最低位,对比公司未来可能的利润增幅水平并不高。

资料来源:WIND资讯

同样是经铅酸电池业务,A股的南都电源与骆驼股份PE分别高达64.2倍与12.9倍,较超威动力4.5倍的PE(市盈率)溢价分别高达1326.7%及186.7%。据WIND显示,目前AH股的平均溢价大约为27%,南都与骆驼对超威的溢价已经明显超越了AH股的正常溢价范围,意味着超威动力虽然作为铅酸电池行业寡头,估值却大幅低于同业。

若将超威动力与锂电题材的赣锋锂业、宁德时代、天齐锂业PE相比较,差距也就更加显著(参下图对比)。考虑到超威动力未来的盈利增长带动其估值进一步提升,以及双寡头联手带动行业发展向好, 超威动力当前的估值确实拥有不错的潜力。

资料来源:WIND资讯

最后还值得注意的是,前面提到超威动力目前拥有的锂离子电池专利超过185项。凭借着在铅酸电池领域积蓄的运营经验,未来待锂电池技术成熟,其实超威动力也有切入锂电赛道十足的资本与底气。