万达体育(WSG.US)三季报:市场跌出“黄金坑”了吗?

8月31日,万达成为国际篮联2019~2031年的全球商业合作伙伴,夺得今后三届篮球世界杯的营销权。

万达体育(WSG.US)作为国务院“46号文件”颁布以来,第一家在美上市的中国体育公司,被称为中国体育产业的“风向标”,同时也承载着王健林的“体育梦”,从诞生起就备受关注。

一、业绩概况

美东时间11月18日美股盘前,万达体育公布2019年Q3财报。

总收入2.45亿欧元(2.67亿美元),同比增长8%;净亏损3,120万欧元(3,400万美元),去年同期盈利1,310万欧元。

万达体育第三季度毛利润为8,480万欧元(约合9,250万美元),与去年同期的8,120万欧元相比增长4%;毛利率为35%,去年同期为36%。

这份业绩放榜后,即使在当晚道琼斯指数再创新高的情况下,万达体育直线暴跌,最后以跌14.2%,报2.78美元收场。

我认为市场出现急跌,业绩是导火线,面对净利润转为亏损,市场显得有些惊慌失措了。但其实公司在Q2业绩中曾提示过这一风险 ——下一季度股权激励费用将达到2,400~2,600万欧元。而Q3中,这项费用的实际金额为2,100万欧元,,且是涉及非现金的费用支出,所以也无须太惊讶。

那么对于这个世界体育产业的“佼佼者”,我们应该如何看待这份成绩单?市场是担忧过度砸出了“黄金坑”?

二、如何看待这份业绩?

翻看财报发现,公司期内收入的增加,主要是因为大众参与型体育赛事数量增加,2018年第三季度的102场比赛同比增加至2019年第三季度的120场比赛。总付费运动员的数量也增加到2019年第三季度的61.6万人次。

按照体坛的惯例 , 偶数年大赛扎堆 , 是传统的体育大年,比如欧洲杯和奥运会同年、世界杯和亚运会一起,不过2019年没有世界杯、奥运会助力营收,但公司收入依然保持增长,已属不易。

而且,预计今年的大众参与型赛事场次将增加20多场,全年大众赛事将达到347场,几乎全年每天都有一场赛事,能运营如此众多的重量级体育赛事也是一个很大的挑战。

期内的亏损主要受股票补偿费用、IPO相关成本、融资成本的影响,比如,与公司无抵押的364天定期贷款有关的融资成本、管理层股权激励计划以股票为基础的薪酬、IPO相关专业服务费用的增加。

我认为这些费用的释放,对刚上市的公司来说较为常见,为一次性影响,这种情况导致的亏损不会持续。

一直以来,公司业务盈利表现稳健,以低投入、轻资产运营,现金流较为稳定。截止2019年9月30日,现金及现金等价物为1.228亿欧元(约合1.339亿美元)。

分业务看,大众参与型体育业务增长较为稳定,营收为1.134亿欧元(同比+14%),营收占比46%。它主要是通过运营自有IP赛事,收取报名费、赞助费和商品销售等,公司在铁人三项、马拉松等赛事均排名全球前列,这块业务常年表现稳定且有增长。

观赏型体育和DPSS业务存在周期性和季节性波动,营收分别为1.058亿欧元(同比+80%)、0.26亿欧元(同比-62%),营收占比分别为43%、11%。

尽管存在上述的业务特性,但公司的观赏型体育业务依然实现了强劲的收入增长,主要也是因为第三季度扩大了体育权利和赛事项目。而DPSS业务同比负增长,主要是因为在体育小年中大型赛事制作业务减少,影响了业务增长。

公司的Adjust EBITDA为3,927万欧元,与往期基本持平,超原业绩指引的下限3,900万欧元。资产负债率降低到75.39%,今年以来呈下降趋势,负债压力整体可控。

赛事合作方面,今年夏天,公司在完成2019年国际篮联篮球世界杯后,与国际田联 (IAAF)建立了长期合作关系,包括从2025开始为期五年钻石联赛的媒体权益,和国际田径联合会新的系列赛从2020~2029年十年的媒体权益。未来将和国际田联自2020年起,在中国创办新一站钻石联赛分站赛,以及在中国合作创办一项新的顶级国际田径赛事。

同时,万达体育与国际冰球联合会(IIHF)的媒体权利延长了十年,从原2024年到期日续约至2033年。

三、押注更长远的未来

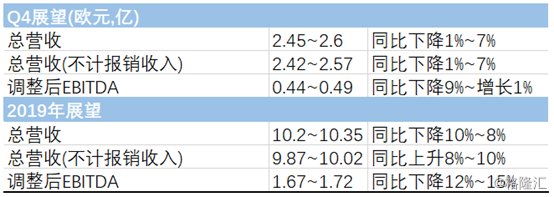

在公布业绩的同时,公司也发布了未来业绩展望。整体来看,公司调窄了对未来的预期,而并非调低,目前业绩进展仍在预期内。

从市场反映能看出,资本市场对万达体育给予了较多关注,毕竟它所在的中国,是一个市场空间非常宽广的增量市场。特别是等到2020年奥运会,全球的大众体育热情会被推向新高潮。

国内许多同行在争夺、打造赛事IP,先前万达体育跨过中间环节,通过并购成熟的体育公司掌握上游产业资源,让国际赛事直接落地中国,这为其收入增长和现金流提供了一定保障。

我认为同行选择的路径,无论结果如何,都是一种探索。不过,从运营角度来看,万达体育会更胜一筹。这种路径既节省了大量前期积累的时间,又保证了赛事IP正常运作和盈利,同时也发挥出广告效应。 “中国杯国际足球锦标赛”、“IRONMAN铁人三项中国系列赛”就是很好的例子。

但是,公司大部分的收入依然来自海外,距离本土市场的爆发还需要时间。毕竟,从产业发展规律来看,体育产业不同于TMT行业,后者借助资本的力量,能在短期内实现爆发增长,而体育品牌赛事从落地中国到参与都需要一定时间的积累。

三季报净利润扭盈为亏,再加上重大体育赛事周期性变化等因素,让业绩和股价短期承压。也不可否认,万达体育在国内的运营仍处于布局阶段。但是,万达体育身上蕴藏着中国基因,本身也拥有赛事运营经验、稀缺的全球顶级赛事资源,随着过程沉淀,未来能更好的收益于中国和全球体育产业景气增长红利。

在公司发布业绩后,大行也纷纷出来站台,表示万达体育被低估。

花旗给予5.5美元目标价,给予买入评级。同时,摩根士丹利认为公司是“估值过低的独特资产”,采用10年贴现现金流(DCF)模型进行估值,最后维持增持评级和8美元目标价。