解禁风暴来袭,德展健康(000813.SZ)提前封住跌停板

作者:格隆汇·twelve

“解禁雷”近期颇为“活跃”,投资者避雷情绪渐涨,限售股解禁对部分公司的股价造成重大冲击已成不争的事实。

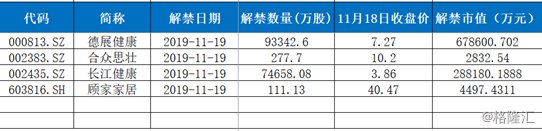

今日,迎本周解禁高峰,17家公司解禁市值合计约占本周解禁规模79.62%,中国人保(601319.SH)以45.90亿股解禁遭大跌,收跌9.94%。明日,4家公司将迎解禁,以11月18日收盘价计量,解禁市值约为97.41亿元,不足今日解禁市值的十分之一,而从股价表现来看,明日解禁风波或仍将继续。

(图片来源:Wind)

明日还未到来,德展健康(000813.SZ)就已启跌停行情,截止今日收盘跌停封单3.6万手,成交3.01亿元,最终报7.27元/股,最新总市值163亿元。近期股价走势来看也并非十分理想,近一月股价不断下行,跌逾20%。

(图片来源:Wind)

接下来,从此次解除限售事件具体细则,来一探其超跌行情的缘由。

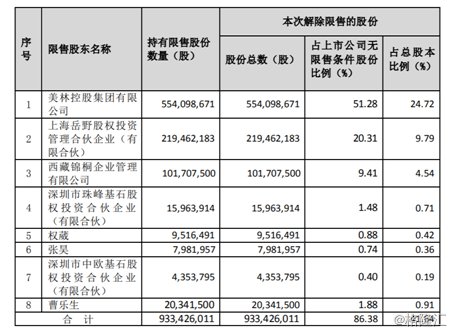

11月17日晚间,德展健康公告表示,11月19日公司将有约9.33亿股限售股解禁,占公司总股本的41.64%,对应今日收盘价格,解禁市值约为67.86亿元。

本次限售股解禁前,公司无限售条件股份占总股本的48.21%,此次限售股解禁后,公司无限售条件股份占总股本的89.85%。解禁限售股对象主要为美林控股、上海岳野、西藏锦桐、深圳市珠峰基石、权葳、张昊、深圳市中欧基石等股东,其中美林控股、上海岳野、西藏锦桐所解禁的限售股数量分别占总股本的24.72%、9.79%、4.54%

(图片来源:公司公告)

据悉,美林控股当前为德展健康第一大股东,德展健康表示,美林控股目前暂无减持计划,但未来如有资金需求需要减持,将按照规定披露减持计划,主要以协议转让方式减持股票。

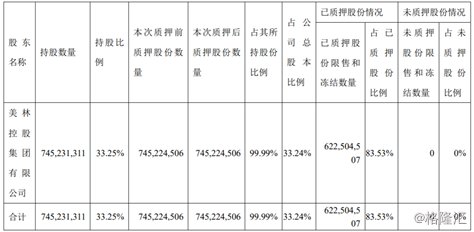

但值得注意的是,美林控股早在2016年11月就将持有的大笔德展健康股票质押,另据公司11月7日公告,目前美林控股累计质押持有的7.45亿股公司股票,占其所持有股份比例的99.99%,占公司总股本比例的33.24%。

(图片来源:公司公告)

当前已于2019年11月4日签署了股票质押式回购交易业务协议之补充协议二进行股票质押延期,将该笔质押贷款延期到2020年1月4日。

同时,根据公告,截至2019年6月底,美林控股总资产为92亿元,总负债为52.4亿元,资产负债率达56.98%,与上年年底水平持平;当前各类借款总余额38.95亿元,未来半年内和一年内需偿付债务金额37.1亿元。

(图片来源:公司公告)

至美林控股质押后续进展方面,德展健康方称本次质押风险可控,不会导致本公司实际控制权发生变更。德展健康现有股票价格离质押股份平仓线和预警线还有比较大的距离,因此不存在平仓风险,也不会对上市公司生产经营、公司治理等造成不利的影响。

但通过高质押率、质押贷款延期、高资产负债率,仍可看到当前美林控股偿债在一定程度上是承压的,故后续解禁后,是否会因资金需求进行减持,是尚未可知的。

另一方面,从经营业绩方面来看。2019年前三季度,德展健康营收、利润指标双双下滑,实现营业收入14.04亿元,同比下滑46.95%;归母净利润3.09亿元,较上年同期下滑57.44%。

(图片来源:Wind)

对此,公司称是由于报告期内受“4+7药品集中采购”政策正式施行的影响,其主营阿乐产品销售均价出现大幅度下降,导致公司营业收入及净利润随之出现大幅下降。

但对比上半年业绩数据, 2019年上半年,公司业绩就已呈现出大幅下滑的态势。1-6月,公司实现营业收入9.22亿元,同比下滑44.5%;实现归母净利润2.42亿元,同比下滑45.48%。

而与业绩下滑带来的资金压力相悖的是,德展建康在2019年间展开了三次收购动作,甚至不惜溢价收购。

今年3月,德展健康提出拟4亿元的价格收购汉麻投资25%的股份,协议达成后,双方将就大麻健康产业开展深度合作。

9月24日,德展健康宣布与北京长江脉医药科技有限责任公司及其大股东戴彦榛签订投资意向书,将进军消毒科技领域,以拓展其产品线,开拓新的利润增长点。

9月27日,德展健康溢价收购山东金城医药25.05%的股权,业内人士表示,德展健康这次看中的是金城医药在头孢中间体等领域的寡头地位,公司则表示看好金城医药的未来发展前景及与公司产业形成的协同效应。

当前,频繁收购对其业绩改善效果还未可知,市场更多看到的或是经营业绩的持续下滑及大比例解禁带来的投资风险,故或是提前迎来了投资者避险情绪,股价录得大幅下跌。