德昌电机中期报解读

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

全球驱动系统制造龙头德昌电机控股(00179-HK)有多强?在2018年,德昌电机日均生产300万只电机及执行器,业务遍布了4大洲共23个国家。

在深圳沙井,德昌电机拥有公司最大的生产基地,职工就超过了22000名,占公司雇员总数的一半以上。小编曾经到沙井找朋友经过德昌深圳生产基地,该基地占地面积巨大,小编花2元钱打了一辆摩的从东门到西北门耗时将近10分钟(关键是摩的司机大哥当时是无视红绿灯的)。

11月6日,德昌机电向投资者披露了业绩向好的2020财年中期报,业绩报出炉后,其股价两连涨,11月7日及8日两个交易日的涨幅近20%,刷新了半年以来的新高。这也许是德昌生产的马达功率更强了,给股价打了一剂鸡血!

财年中期增利不增收,净利润增幅16%

根据德昌电机业绩报,截至2019年9月30日止6个月,公司实现营业额15.65亿美元,同比下滑约7%;股东应占溢利净额1.62亿美元,同比增长约16%;经调整EBITA为1.55亿美元,同比下降13.82%。从这个简洁的几句业绩报看,德昌电机非常强大,能在营收下降的同时,还将利润给提升了一个档次,盈利能力相当强劲。

拉长时间线看德昌电机历史,在2014财年-2019财年,德昌电机整体表现良好,营收及净利润年复合增长率分别达到了9.35%、6.2%。

作为老牌工业企业,且从事马达动力系统制造的生产商,德昌电机是深受全球经济下行以及去年以来中美贸易摩擦影响的。不过,外围环境影响导致汽车等市场需求下降,但德昌电机不断加大研发投入及渠道建设,使生产流程变得更标准化和自动化,以及进一步投资基础设施,以支持多个地区推出不同的新产品,并重新集中精简及减少开销;不断拓展客户基础,目前拥有多元化的蓝筹客户基础,平均地分散在亚洲、欧洲和美洲。

对于中长期目标之一,德昌电机拟实现完全整合“未来工厂”的愿景,但这需要时间去见证,目前还言之尚早。

基于此,德昌电机2020财年中期撇除汇率变动影响,基本营业额同比减少4%至16.07亿美元,主要受汽车行业产量下滑影响。撇除重大非现金和策略性出售项目的净影响,德昌电机基本净溢利下跌16%至1.06亿美元。

资产负债表改善

德昌电机半年业绩整体不错,于2019年9月30日,公司总债务占资本比率为16%,现金储备为2.32美元,现金流方面相对充足。

今年7月29日,德昌电机出售了出售香港一商业物业,净收入3.2亿港元。不过该出售事项在10月23日才完成,因此并未计入2020财年中期业绩报中。这3.2亿港元对2020财年的现金储备将会是一大来源。

毛利率方面,德昌电机报告期内的毛利率为22.8%,同比下滑了1个百分点。但相上2019财年下半年22%的毛利率则增加0.8个百分点,相当令人惊喜,反映出毛利率有所改善。

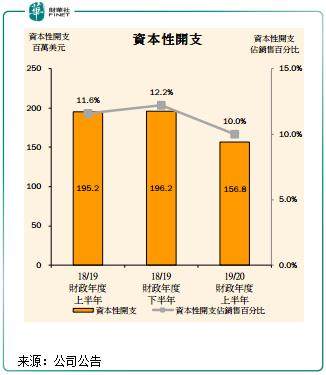

毛利率有所扭转,主要是由于原料成本下降和直接劳工支出减少所致。2020财年上半年,德昌电机受到价格下跌、销量降低及折旧费用上升等不利因素影响,不过原材料价格下跌抵销了部分负面影响。此外,德昌电机在资本性开支方面取得较大成效,公司在2019年9月完成了瑞士的厂房扩建,并把控各项开支,包括加大生产线自动化水平(报告期内雇员报酬支出减少2445万美元),在报告期内资本性开支(扣除补贴)为1.57亿美元,同比下降了38.4%。

下半年展望

全球短期的经济前景仍然低迷,尤其是制造业方面,大部分观察员均认为有进一步下行的风险。对于下半年,德昌电机在半年报中指,按德昌电机的情况,过去3个月的整体销量呈现温和增长趋势,特别是其汽车零部件组别。若此趋势持续,公司谨慎乐观地认为本财政年度下半年的营业额将超过上半年,而集团全年总营业额将比去年仅稍为下跌。

不过,无论是复杂的国际经贸关系引致的关税影响,还是全球汽车消费市场需求预期的转淡,都在一定程度上令市场对德昌电机的未来成长多了一丝忧虑。

打击德昌电机业绩的,是几个核心汽车市场的不振。报告期内,德昌电机在欧洲和中国市场的营业额分别下降9.01%及17.17%,汽车销售低迷以及中美贸易摩擦的冲击使中国汽车市场表现惨淡。随着我国乘用车SUV红利释放至中后期,根据上汽集团中报对行业的预测,预计2019年中国乘用车销量下滑5%-9%。

北美市场较预期好,报告期内收入同比增加3.74%。不过对于下半年,似乎并不乐观。三菱汽车公司近日将其全年利润预期下调67%,原因是该公司预计北美和中国的需求将持续疲软。

虽然眼下的德昌电机经历着成长的阵痛,但若在产品组合以及渠道拓展方面稳住了当前发展态势,未来找回曾经业绩节节攀升的风光也不是全无可能

作者:覃汉计

编辑:利晴