利益输送?同业竞争?信批违规?时代新材“三个否认”背后有何隐情有何看点

财联社(长沙,记者 李拥军)讯,时代新材昨日晚间回复上交所的二次问询,就此前被媒体和部分投资者广泛质疑的挂牌转让子公司时代华鑫65%股权的相关事项,作出了补充披露,对公司与时代华昇之间的关系进行了详尽说明。

“掏空”公司利益输送?另立山头同业竞争?信批不及时不充分?媒体此前质疑的三大焦点,时代新材在回复中一一予以否认。

公司和董监高均表示出售时代华鑫65%股权是在发展聚酰亚胺薄膜(以下简称PI膜))产业中遇到的障碍和不确定因素,结合公司实际情况综合考虑所作出的审慎决策。

“三个否认”的背后,16页的回复其实藏着不少看点,有心的投资者或可在解读之后自决去留。

PI膜的AB面

时代新材的管理层或许没有料到,出售PI膜的决定会把公司卷入风口浪尖并使自身陷入“掏空央企”的巨大争议。

PI膜业务在2018年和今年上半年的营收分别为1.2亿元和7013万元,占时代新材同期营收的1%和1.37%;实现净利润分别为398.33万元和527.53万元,占公司同期净利润的比例为3.87%和5.92%(不考虑时代新材另一家全资子公司德国BOGE去年商誉减值6785万欧元和今年上半年经营亏损1016.82万欧元影响)。

从营收和净利润的贡献来看,出售营收1个来亿的PI膜对因受BOGE影响在去年业绩变脸由盈转亏且今年亏损警报未解除的时代新材,似乎谈不上“伤经动骨”,反而有望改善报表避免公司“披星戴帽”。

但这只是PI膜的A面。作为时代新材2013年配股的募投项目,PI膜从2011年时代新材启动研发以来就有自带光芒的B面。

2017年底,时代新材建成投产了国内首条也是唯一一条实现量产的化学亚胺法聚酰亚胺薄膜生产线,年产能为500吨。回复资料显示,时代新材在PI膜领域累计投入资金为3.79亿元,其中使用募集资金2.51亿元。

作为在轨道交通、消费电子等领域有着广泛应用前景的新材料,PI膜又被称为“黄金薄膜”。由于其优异的导热性能,华为等多家厂商已选择其作为手机导热膜应用。

在5G热潮中,PI膜颇受资本市场关注,时代新材股价也因蹭上热点而在今年走出几番行情。

因此,在时代新材今年10月8日宣布拟挂牌出售2个月前才成立的子公司时代华鑫65%股权即引发轩然大波。后者在今年8月底刚接过了时代新材的PI膜业务,是为本次出让而成立的运作平台。

交易所在10月8日出让公告发出当日即发来问询函,要求解释出让原因及合理性。有投资者更选择向证监会官网进行举报。

时代华昇的“AB”角

时代新材的出售决定,受到媒体的广泛关注,并被媒体挖出一家名叫时代华昇的公司,看上去则与时代新材的PI膜业务有着千丝万缕的关系。

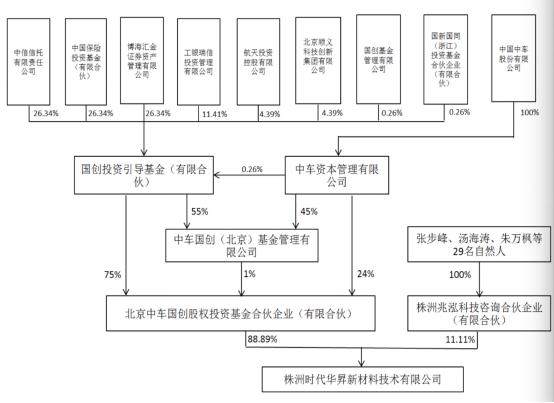

由于时代华昇的股东架构穿透之后既有中车资本,又有与时代新材PI膜项目负责人同名的个人股东;在业务层面也疑似发展PI膜,因此有媒体质疑2018年9月才成立的时代华昇,是为接盘时代新材PI膜而来,“掏空论”由此登场。

质疑“掏空”上市公司涉及利益输送的报道出街后又引来交易所的二次问询。在10月29日临时股东大会举行前2个小时,时代新材发出午间公告,宣布在核实并澄清媒体报道前,暂缓实施转让时代华鑫 65%股权的相关交易事项。

不过,出售时代华鑫65%股权的议案作为当天股东大会的头号议案依然获得通过。时代新材昨晚的回复,亦重点围绕时代华昇引发的质疑进行说明。

在部分媒体和投资者视线内,时代华昇是作为掏空工具出现的“A角”。在时代新材的解释中却另有隐情。

时代新材回复称,2017 年底,公司年产500吨高性能薄膜项目投产成功后,计划扩产达到年产2000吨以上。

但受国际贸易环境复杂多变影响,公司购置关键设备受到限制,无法继续由时代新材主导实施产能扩充工作。

为解决PI膜生产关键设备购置以及资金方面的困难,公司开始寻求第三方代建的方式来完成后续扩产计划。

时代华昇即是此“应运而生”的第三方。最初的定位仅是“买办”,是帮助时代新材待建生产线的“B角”。

时代华昇的直接控股股东为持股比例88.89%的中车国创,中车国创执行事务合伙人及持有其75%财产份额的合伙人分别为国创基金公司和国创引导基金。

穿透之后,中国中车全资子公司中车资本仅直接持有国创引导基金0.26%股权,无法对国创引导基金的决策施加控制。

因此,公告称中车资本并非时代华昇的实际控制人。中国中车亦出函表示,未违反其已作出的有关避免同业竞争的承诺。

时代新材表示,PI膜项目部分核心员工现金出资跟投时代华昇部分股份,是时代华昇直接控股股东中车国创在出资过程中,基于基金投资安全保障和行业惯例提出的要求。

时代新材同时称,此次公开挂牌严格遵循国有资产转让程序,且未授权、许可任何第三方使用公司专利从事PI膜生产等业务,不存在向关联方“利益输送”。

在详述了出售决策和国资审批历程以及部分“信批豁免”后,时代新材在回复中表示公司不存在信批不及时不充分的违规情形。

“BOGE扇动翅膀”

回复还称,在最初的相关安排中,公司委托时代华昇代建生产线,并考虑在生产线全部建设完成后,择机对时代华昇进行并购,受让中车国创持有的时代华昇全部或部分股份,或与时代华昇成立合资公司,共同发展PI膜产业。

上述说法显示,公司最初并无意出售PI膜。那么,时代新材为何会走到售PI膜这一步?

时代新材的全资子公司德国BOGE的6785万欧元商誉减值或许就是引发风暴的那只蝴蝶翅膀。

在10月29日的临时股东大会结束后,时代新材负责人花了相当长的时间,向赶到会场的包括财联社记者在内的媒体介绍了BOGE的相关情况。

2014年,时代新材以2.9亿欧元“蛇吞象”整体收购德国采埃孚集团旗下的橡胶与塑料业务单元BOGE。

收购BOGE的初衷,是基于时代新材当时在轨道交通的橡胶减震领域已经做到全世界第一,需要开拓新的空间,进入汽车减震领域自然而然就是第一目标。

BOGE作为全球排名第三位的汽车减振系统供应商,技术很有吸引力,就此进入视线并最终在中车集团支持下入列时代新材。

该负责人表示,收购的最初几年,效益不错。2015年就实现了300多万欧元的盈利,2016年上升到600多万欧元,2017年是1080万欧元。业务拓展也新进入了日韩市场,中国市场占有率也大幅提升。

但2018年德国实施新的碳排放标准,加上国际贸易形势的变化,欧洲汽车行业收到很大的影响,原本预计盈利的BOGE去年出现了小幅亏损。

作为A股上市公司,时代新材此时需要对并购来的BOGE进行商誉减值测试。今年3月,时代新材公告,因BOGE 计提商誉减值 6785万欧元,影响公司合并报表净利润减少人民币 5.30亿元,公司由此在2018年变成亏损4.27亿元。

今年中国和全球汽车市场依然未见好转,汽配行业深受影响,整体降幅约20%,BOGE今年上半年亏损1016万欧元。如果全年依然亏损,则BOGE在今年还有2000多万欧元的商誉计提。

从时代新材三季报区区1247万元的净利润而言,如果没有新的举措,时代新材大概率将因连续2年亏损而致ST。

于出售卖相好的PI膜进入管理层视线。

“看牛卖牛”还是“老成谋企”?

如前所述,让时代华昇代建生产线只是权宜之计,时代新材原本规划是后续将前者并入或与其成立合资公司共同拓展PI膜业务。

但BOGE的商誉减值和亏损打乱了这一布局。ST风险近在眼前,再做定向增发将时代华昇纳入公司基本不具可行性。

而继续在上市公司体内扩产PI膜到2000吨产能,三条线下来还需要至少10个亿的资金,以及数年的时间,且存在多重不确定性。

在去杠杆的大环境下国资委对国企负债一般不允许超过70%的红线,考虑到时代新材已经69%的资产负债率,公司增大贷款规模的可能性也及其有限。

通过发可转债来筹措资金?时代新材也同样满足不了6%的净资产收益率的要求。

因此,时代新材负责人表示,出售PI膜是是考虑该产业发展中遇到障碍和不确定因素,结合公司自身实际情况综合考虑,几经权衡作出的审慎决策,并非公司为确保本年盈利的临时性交易行为。

作为2011年就买入持有时代新材的股东,江苏投资者阿鲁在11月5日晚上接受财联社记者采访时再次肯定管理层的这个举措是“一举多得”。

第一可以解决扩产设备购置和资金投入难题;第二如果年内能完成交易可以回笼资金改善报表防止ST;第三还保留35%股权,对PI膜依然有影响力且有望享受放飞之后的成长红利;第四,为时代新材正处孵化研发中的芳纶、聚氨酯等有市场前景的新产品腾出了发展空间。

阿鲁表示,二次回复把一切都说的很清楚,不存在什么“阴谋论”,也没有“国资流失”。他提醒管理层要吸取教训,加强跟投资者的沟通,考虑投资者的收益问题。

“市值从高峰时期的400个亿跌到现在的不到60亿,多少投资者亏钱,当然有怨气。”阿鲁说这次市场对出售决定的反弹,一方面是有些投资者没有看懂其中的真正逻辑,另一方面也是对公司股价不满的一种情绪化发泄。

他觉得真正好的公司,管理层应该和投资者的利益应该一致,“我希望公司搞股权激励,把高管们的利益跟我们投资者的利益趋同起来”。

因此,他对时代华昇股东中出现PI膜项目团队的身影表示赞同,认为这符合人性有利长远。

“风电、汽车配件行业相对低潮,想卖一则卖不起价,二则也未必有人愿接”,在和媒体的交流中,时代新材相关负责人多次强调,出售PI膜业务是着眼长远。

对“本是看牛人,却将牛卖掉”的“掏空论”,其更深感委屈,“我们是央企控股,接受国资委、交易所的严格监管,掏空上市公司在逻辑上都说不过去,现实中更无可能”。