纽曼思二度递表的背后,业绩虽好,风险也不少

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

小时候,妈妈常讲“吃鱼会变聪明”,“多吃鱼肉,读书成绩会好哟”。为何吃鱼会有如此神奇的力量,使错综复杂的小脑袋瓜变聪明了呢?答案是DHA。

DHA俗称脑黄金,是神经系统细胞生长及维持的一种主要元素,是大脑和视网膜的重要构成脂肪酸,对婴儿智力和视力发育至关重要。因人类无法自行合成DHA,必须从饮食中获得。DHA在一开始时,是起源于海中的植物浮游生物(包括藻类),植物浮游生物中含有n-3系列的α-亚麻油酸、EPA及DHA。由小型鱼类吃下以后,形成食物链,再被大型鱼所吃下,在形成食物链的过程中,被鱼摄取的α-亚麻油酸会再转变为EPA、DHA的形式,积存在鱼体内。由此可知,某种意义上讲,小时候妈妈说多吃鱼会变聪明的说法是对的。

经食物链的传递后,鱼肉中含有的DHA量是有限,且可能存在其他有害元素等(如鱼头中可能存在重金属元素)。因此,随着人类的进步及技术的成熟,人们开始从海洋微藻类直接提取DHA,俗称DHA藻油。

根据弗若斯特沙利文报告,以2018年度进口成品DHA(藻油)原材料制造的DHA(藻油)产品的零售销售价值计算,纽曼思健康食品控股有限公司(下称“纽曼思”)是国内DHA藻油本地品牌的“一哥”,市场份额达16.3%。

值得注意的是,相较于在国内母婴DHA藻油市场发展的顺风顺水,纽曼思资本化道路却是一波三折。

二度递表IPO,DHA产品收入占7成

10月28日,据港交所披露易平台显示,纽曼思重新递交了上市申请版本。值得注意的是,本次递表距离上一次递交市申请仅仅时隔6个月。

据招股书显示,纽曼思主要在国内从事保健食品及健康食品营销、销售及分销,并以自家品牌“Nemans(纽曼思)”及“Numans(纽曼思)”销售。公司的产品大致可分为四大类,即DHA、益生菌、维生素及多维营养素。

值得一提的是,从业务布局来看,纽曼思业务布局聚焦在我国保健品及健康食品各大细分领域,收入来源看似多元。但从产品收入贡献度来看(如下图所示),公司收入及利润主要来源还是依托DHA为主。

截至2019年6月30日,DHA收入占总营业收入比重由2016年的71.7%提升至2019年上半年的76%,是公司主要的收入来源。

俗话讲“女人和孩子的钱最好挣”。

纽曼思的DHA产品主要销售目标对象是国内的孕妇、产后的妈妈、婴幼儿及儿童。因此,公司主要的利润来源也是DHA。

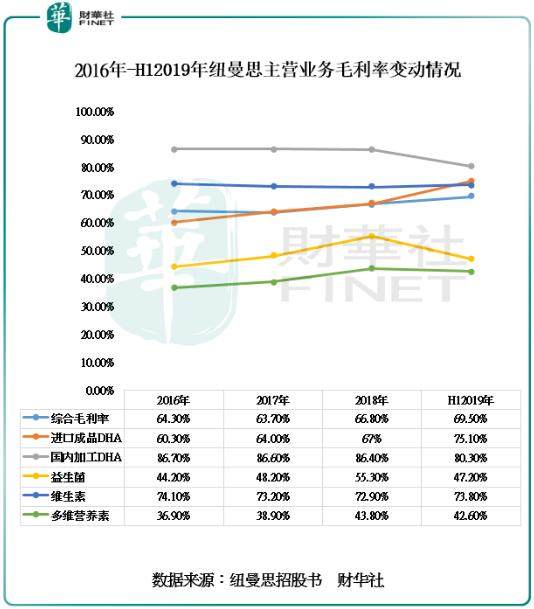

截至2019年6月30日(如下图所示),纽曼思的毛利率从2016年的64.30%提升至2019年上半年的69.50%。其中,公司进口成品DHA毛利率从2016年的60.30%提升至2019上半年的75.10%;国内加工DHA毛利率则从2016年的86.70%下滑至2019年上半年80.30%,毛利率虽有所下滑,仍是公司毛利率最高的产品。

随着社会的发展,教育资源的丰富程度与日俱增,所以当下父母在孩子身上的开销越来越多。特别是在孩子智力及免疫系统发育上,家庭开销明显增加不少,这也导致包括DHA在内的母婴保健品,市场需求量出现双位数增长。

根据弗若斯特沙利文报告显示,母婴营养保健食品行业的市场规模由2014年约人民币366.04亿元(单位下同)增加至二零一八年的558.43亿元,复合年均增长率约为11.1%。其中我国母婴DHA(藻油)市场规模年复合增速为15.8%,是增速最快母婴保健食品。

受母婴DHA(藻油)行业景气不断提升的影响,公司的经营业绩也水涨船高,增收又增利。截至2016年-2018年底,纽曼思的营业收入由9639.1万元增至1.27亿元,年复合增长率为14.97%。其中DHA业务营收年复合增长率为15.22%,是公司收入增长主要的助推力。同期净利润为1477万元增至3555.6万元,年复合增长率为55.15%。

业绩虽好,风险点也不少

虽然纽曼思经营业绩受行业景气度的提升而取得不错的表现,但公司存在不少潜在性的风险。

供应商集中风险方面,据招股书显示,截至2016年-2018年底及2019年上半年,纽曼思向供应商A的采购额,分别约占公司总采购额的53.4%、45.5%、38.6%及57.5%;向供应商B的采购额,分别约占公司总采购额的19.6%、31.4%、29.8%及20.9%。两名最大供应商的采购额分别占纽曼思总采购额约73.0%、76.9%、68.4%及78.4%。

由此可见,两大供应商采购额占纽曼思采购总额正逼近8成,意味着公司未来经营业绩表现,直接就与两大供应商采购量及采购价存在较强的联动性,这不利于公司长远发展。

存货风险方面,截至2016年-2018年底及2019年上半年,纽曼思的存货分别为1393.2万元、1869.6万元、2165.7万元及2812.3万元,占流动资产比重分别为20.34%、25.82%、19.38%及29.5%,存货正处于递增的态势。另外,同期的存货平均周转天数分别为136天、153天、174天及219天,也呈现出逐年递增的态势。在存货增加的同时,存货平均周转天数也在不断上升。意味着公司存货积压的同时,存货变现能力并不佳,未来可能存在存货报废、价值下降及减值的风险。

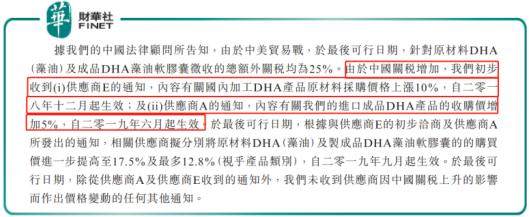

除了从财务数据能直观的反映出的风险点外,外部不确定性因素也不能忽视,例如中美贸易情绪的复杂多变。据招股书风险页提示,受中美贸易情绪摩擦影响,纽曼思第一大供应商A和供应商E,曾向公司提起国内加工DHA产品原材料采购价格上涨的通知(如下图所示)。而目前中美贸易仍存在诸多不确定因素,对公司未来原材料采购价格的影响也存在变数。

此外,纽曼思所处的保健品市场未来可能存在政策性风险。近些年随着保健品市场规模不断提升,过度营销、假冒伪劣、非法传销等问题频发,既损害了广大消费者的合法权益的同时,也不利于保健品行业健康有序发展。对此,治理保健品行业乱象的呼声越来越高,我国监管部门也开始高度重视该领域。

10月25日,在十三届全国人大常委会第十四次会议举行联组会议,就最高人民检察院关于开展公益诉讼检察工作情况的报告进行专题询问。针对该如何整治保健食品市场乱象的提问,市场监管总局和最高检在回应中均表示仍将持续开展对保健食品乱象的清理整治,并将推进一系列政策举措健全建立长效机制。可见,未来国家对保健行业的监管将有增不减。届时,行业将有怎样的结构性调整不得而知,对纽曼思业务、渠道、财务等有何影响也存在诸多变数。

作者:沈少鸿

编辑:利晴