中国飞鹤(06186.HK):国产奶粉第一品牌的投资逻辑在哪?

作者:格隆汇·GabyY

近期港股IPO市场上最受关注的新股,还属国产奶粉龙头——中国飞鹤。

据市场最新招股信息披露,本次飞鹤赴港上市,计划发行共计8.93亿股股份,占发行后股本的10%,并授予1.34亿股股份的超额配售权,发行价格区间为7.5港元-10港元,预计将于11月5日完成定价,11月23日正式挂牌上市。

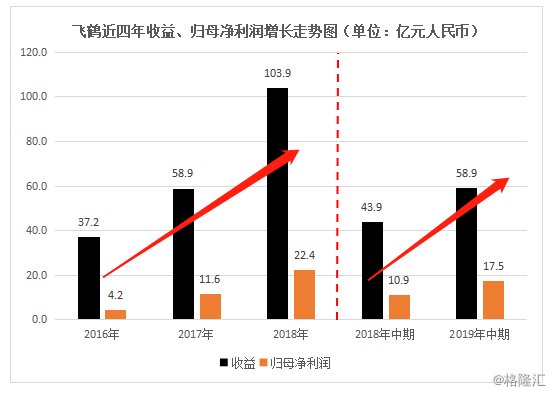

数据显示,2018年以营收近104亿成为首个突破百亿中国奶粉企业。并且品牌按2018年零售销售价值计取得国内和国际同业中第一。尤其在超高端市场,2018年以24.7%的市占率在零售销售价值方面于国内和国际婴幼儿配方奶粉集团品牌中位列第一。以上数据均反映出飞鹤在行业中拥有领导者地位。

那么究竟是何际遇令飞鹤从一众奶企品牌中杀出重围,荣登行业宝座?当下的投资逻辑又在哪?

一、行业演变造就历史转型机遇

企业的成功离不开天时、地利、人和。

首先天时要看时机,有部分运气成分,但也是一家企业的机遇。能否在行业发展的浪潮踩中行业转型和增长的关键性节点,成为决定企业地位的关键。

回看中国奶粉市场的发展进程,总共经历四个阶段。第一阶段是从1989-2007年,这是中国婴幼儿奶粉标准制定的起源阶段,以黑龙江的飞鹤、内蒙古的伊利、河北的三鹿为首,占据当时一线奶粉品牌地位形成三足鼎立之势,贝因美紧随其后。

在此阶段,飞鹤顺应国有企业改革方向,在国有股份全部退出后,民营飞鹤乳业诞生。当时摆脱国有束缚的飞鹤背水一战,扩建厂房生产线进行了资本化运营。资本化后飞鹤做的第一件事就是买牛、建牧场,建设专属产业集群,加强奶源管控力,形成了较其它品牌打造优质奶粉产品的自给自足的能力。曾经飞鹤的这一举措甚至令同行嘲笑,而事实证明飞鹤这一选择的确具有前瞻性眼光。

直至进入2008年三鹿奶粉三聚氰胺事件的爆发导致国产奶粉滑铁卢,奶粉行业剧烈震荡,造成市场对国产奶粉信任危机达到顶峰,国内奶粉行业格局彻底打破,消费者的选择转变促使进口奶粉需求成为市场主导。

2009年-2015年,国产奶粉行业进入复苏期,这时候国产奶粉品牌因为品质问题在夹缝中求生,伊利、蒙牛等乳业综合大型企业开始寻求国际牧场的奶源资源,将生产地及技术打上国际品牌以寻求建立国民的信任感,同时一些地方性乳制品企业滋生,而飞鹤这时候已经是以黑龙江为中心包揽北方主要区域的大型乳企品牌。但以进口奶粉为主导地位的行业状况并未改变。

为解救国民奶粉问题,政府从2016年开始采取一系列干预措施,包括颁布婴幼儿奶粉配方注册制,严格管控之下给奶粉行业大洗牌,清退一大批不合格小型乳企,推升品牌集中度提升。

而决胜的关键点就在于2016年的配方注册制实施和“二胎政策”的放开。

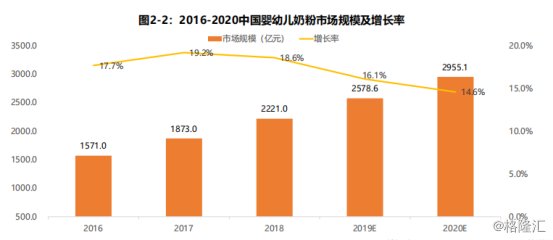

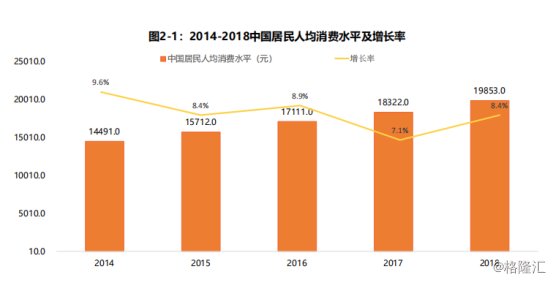

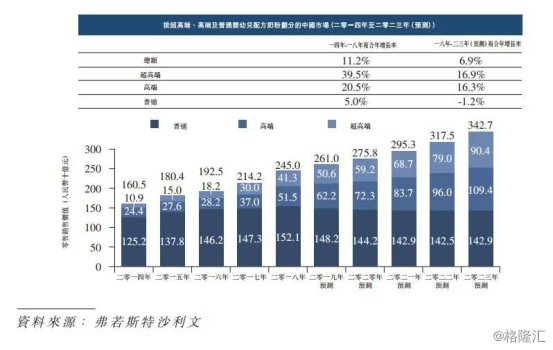

政策明确提示,国产奶粉自控要达到60%以上提升计划,加上城镇化水平提高,人均可支配收入增加,消费升级的带动(如下图),使年轻妈妈们的健康意识觉醒,“花钱买高端”的消费意识逐渐促使选择高端奶粉的比例快速上升。

高端婴幼儿奶粉成为行业主要增长趋势,而飞鹤由于前期的“内功”基础和深耕于研发高端产品,再次踩准转型拐点,多年的积累形成超高端和高端双轮驱动的局面,继而被推升至高端品市场占有率第一位。

从行业历史的演变看飞鹤的发展进程,我们看到飞鹤每次都很“幸运的”踩中重要时间截点,从行业混沌中选择自力更生,利用资本化运营扩产建厂保存实力。在行业回暖,政策扶持国民奶粉崛起之时选择走高端奶粉路线,顺势而为,脱颖而出。

二、产品力与渠道打造核心优势,稳固龙头地位

市场趋势推动了飞鹤作为国民高端奶粉的崛起之路,但要真正成为行业领导者,还需要自身本事足。首先是产品竞争力。

1、高品质营养配方,多元化共同发展

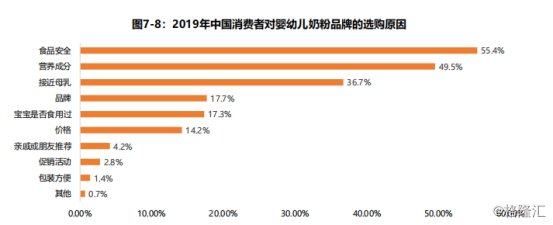

婴幼儿配方奶粉产品力的竞争实质是围绕食品安全和营养成分这两个问题。(下图为消费者在选购婴幼儿奶粉时最关注的问题排行)如何在保证安全的基础上,又能针对不同宝宝体质需求提供不同营养配方的产品,才是抓住人心迅速占领市场的关键。

飞鹤在针对奶粉安全问题上可说是行内标杆,50多年来保持零安全事故的记录。集团从原材料到营养配方都实行高标准。

原材料采用中国黄金奶源地带的鲜奶,通过10年时间打造了婴幼儿奶粉行业专属产业集群模式,包括2小时生态圈,以“生牛乳一次成粉”为核心的新鲜标准体系,利用业界公认的高保留生牛乳营养和口感的“湿法工艺”以鲜奶直接喷雾干燥制成奶粉。

同时飞鹤主打高端奶粉——星飞帆,除了包含基本需要的微量元素,还计入针对脑部发育的核桃油胆碱、增强免疫能力和肠胃保健功能的核苷酸、叶黄素等,还有奶粉中最贵的OPO珍稀结构脂。从而保障了奶粉的安全性和国际营养配方标准。

飞鹤产品力的打造以高端为主导,多元化开辟羊奶粉和健康品新赛道为辅。飞鹤目前营收中占到九成的仍是婴幼儿配方奶粉,集团为求从多个方面发展,寻找到更好的盈利方向,在大健康业务方面,2018年,飞鹤收购美国Vitamin World的零售保健业务,同时在海外安大略省金斯顿建造牛奶及羊奶婴幼儿配方奶粉生产设施,预计2020年上半年完成建设及投产,多元化产品线将成为飞鹤未来业绩增长点。

高端优质的产品是以较高成本的原材料为代价,这意味着飞鹤的产品价格不会低,在与进口奶粉的竞争之下,飞鹤依靠最大化下沉渠道,深耕三四线城市获得市场占有率。

2、渠道下沉,三四线城市成未来增长潜力

黑龙江是中国最大奶源地,奶粉资讯量最丰富,飞鹤发源于此,以黑龙江区域辐射全国线下渠道,据招股书披露数据显示,飞鹤目前拥有了1228家经销商、668家零售商和109000个零售点展开合作。

奶粉产品的线下渠道中,以母婴商品店为重,飞鹤很早期便意识到这一趋势,利用其日益增长的重要性以进一步扩张。同时,飞鹤的线上销售增长迅猛,为避免扰乱定价和分销渠道利益,集团部分产品线上售价更高,但因为飞鹤提供出场后28天直达消费者,最大限度确保品质新鲜,所以依然维持了追求品质消费者的购买需求。

另外,渠道管理方面。飞鹤规定任何单一经销商所产生的收益占各年或期内总收益的比例不超过2.0%,并且采取“地域销售限制”、“单层渠道模式”来保证经销商的区域业务稳定,以及维持稳定的销售价格以获得零售销售业务的盈利能力。

消费品做渠道最重要是要往下沉,接地气。

数据显示,目前中国0-3岁婴幼儿中约有近1000万位于一二线城市,3800万位于三四线及以下城市。可见三四线城市发展空间巨大。同时由于奶粉注册制新政,大量无法通过审核的中小奶粉品牌退出市场,所以业内人士认为,谁能够在三四线城市的线下渠道扎得深,谁就是未来的赢家。

飞鹤在渠道下沉做的相当出色。与拥有五年以上的十大个体经销商,这些个体经销商在山东及河南等省份建立了许多农村销售网络,这些地域由于难以接触到进口奶粉渠道加上飞鹤常年建立的品牌信任感,导致对飞鹤产品的需求旺盛促成飞鹤多年来持续性稳扎稳打的业绩增长。

总体来看,飞鹤通过高端战略升级、专属产业集群把控高质量产品力,下沉渠道把握二胎政策下人口红利,稳固了行业领导力。

要理解飞鹤相对其它国产和进口奶粉品牌优势,简单来说就是,对于国产奶粉飞鹤胜在产品力与品牌力,而对于进口奶粉胜在渠道力。这就是之所飞鹤在目前能够跻身国内婴幼儿配方奶粉市场领导者地位,稳占第一的重要原因。那公司未来的增长空间如何看呢?

三、强劲盈利能力维持财务优势,未来增长空间可观

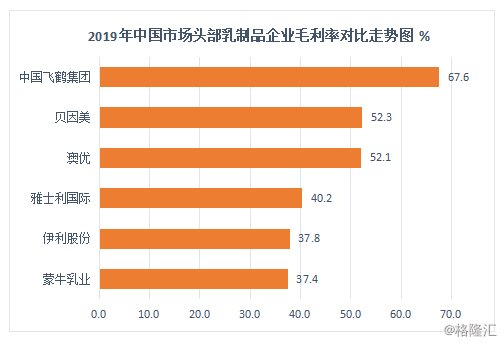

据招股书数据分析可知,飞鹤基本面表现优秀,近三年营收年复合增长率达67%;净利润年复合增长率达135%,毛利率为67.6%,盈利能力领先同行,同时,现金储备达45.8亿元人民币,现金流表现充足。

行业增长来看,2018年在中国前五大品牌占有率只有27.7%,相当于成熟且市场份额高度集中的欧美市场,远低于美国前5大品牌的95%以上,欧洲前5大品牌的80%以上品牌的集中度,所以还有广阔的发展空间。

由上图统计数据,从高端婴幼儿配方奶粉行业增长空间看,到2023年将达到1998亿元,复合增长率为16.6%,预计到2023年高端奶粉将占整体婴幼儿配方奶粉市场的约58.3%,飞鹤奶粉作为高端配方奶粉龙头品牌,有望在此赛道获得优势,受品牌集中度影响进一步推高业绩提升。

四、结语

再回到中国飞鹤招股信息来看来估值的问题,目前在香港上市的头部奶制品企业估值情况如下图,据市场信息显示,飞鹤计划发行共计8.93亿股股份,占扩大后股本的10%,发行价格区间为7.5港元-10港元,根据2018年全年归母净利润22.4亿元人民币(约25亿港币),保守估计集团未获超额认购情况下,飞鹤挂牌上市后市值有望达到669亿-893亿港元,估值范围在26.8倍-35.7倍范围之间,低于头部企业平均水平,未来或会有较大提升空间。