无视市场调整,威高股份走出自己的路

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

前言:

年初至今,威高股份(01066-HK)的股价涨幅为35.08%,恒生指数为涨幅为3.18%,已连续两年跑赢恒生指数。

股价走势反映的是市场做多做空的情绪表现形式,而做多与做空背后的基础投资逻辑,便是业绩。

起源威海,剑指全球

威海市是中国大陆距离日本、韩国最近的城市及拥有广阔的海岸线,自古以来一直是我国最主要的海口贸易要塞及海事基地之一。

在1984年,威海市作为第一批中国沿海开放城市起,全国各地人才向此汇聚,新兴资本紧随其后,随后几年威海各大产业开始蓬勃发展,威海股份也在此期间成立。彼时,威高股份还叫山东省威海医用高分子器械仓,业务模式也较为单一,主要生产及销售一次性无菌输液(血)器。

随着资产及收入规模的稳步提升,威高股份开始走上资本化道路,逐步将业务放眼至全球。

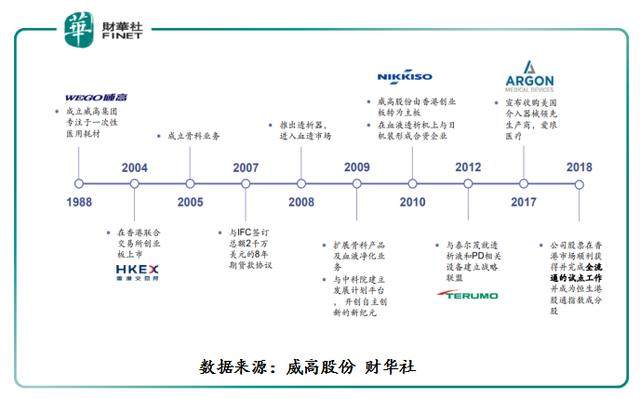

2004年在港交所创业板上市,经营范围开始尝试向其他医疗器械拓展;

2005年,成立骨科业务;

2009年,扩展骨科产品及血液净化业务,产品组合开始丰富起来,附加值产品及常规产品开始发力增收增利;

2010年,成功转战主板,并开始了积极开拓海外市场;

2017年,战略转向提供全面服务的解决方案,年初以8.44亿美元的代价完成收购美国公司爱琅医疗器械控股有限公司(下称“爱琅医疗”),计划把爱琅产品拓展到中国市场; 2018年,入选恒生港股通指数成分股,以及荣获“港股100强”飞腾企业第1名。

随着将爱琅医疗收入囊中,公司分销网络得到显著的提升。截止2019年6月30日,威高股份分销网络扩展到全球逾75个国家。其中中国作为大本营,分销网络分布于全国 237个城市,销售办事处有36个、客户服务中心有29个、以及2554名销售代表。

除此之外,在医疗器械超30年摸爬滚打的日子里,威高股份从一家年销售额仅有2亿元,净利润1000万元的小企业,逐步壮大为年销售额超88亿元,净利润达15亿元的医疗器械制造商。按照销售额计算,威高股份已是我国最大的一次性医疗器械制造商。

高附加值产品稳步提升,盈利能力“节节攀升”

从小企业向行业龙头跃进的过程中,威高股份通过不断地优化产品组合,开发更高附加值产品,使公司在持续扩展业务同时,不断增加盈利能力。例如,近几年,公司在优化标准产品种类,包括输液器、针制品及注射器、血袋、创伤手术护理、检测诊断等一次性耗材的同时,开始引入高附加值的产品(毛利率>60%),即多穿刺器式输液器、激光注射器、预充式注射器、白细胞塑料血袋、水凝胶敷料及活检针等。

与此同时,公司开始进行产品结构升级,将发展重心向技术类的骨科材料、麻醉及手术、药品包装等业务领域,进一步增加产品组合同时,提升收入多元,及带来可观利润。

截止2004年-2019年6月30日(如下图所示),高附加值产品的收入比重占比从2004年的19.4%提升至2019年上半年的61.8%。同期,公司毛利率也从40%提升至63.4%,盈利能力正不断攀升。由此可见,在公司盈利能力有序提升,二级市场给予反馈的情绪也是积极的,股价自然就有跑赢大市的基础。

高附加值产品的占比提升的背后,离不开庞大的销售网络及高研发投入。截至2019年6月30日,国内客户总数为5481家(包括医院2589家、血站414家、其他医疗单位672家和经销商1806家),海外客户总数为4423家(包括医院2874家、其他医疗单位1340家和经销商209家)。据2018年年报显示,威高股份在我国三级医院的覆盖比率为48%,二级医院的覆盖率为12.8%。可见,我国约一半的三级医院及13%的二级医院一次性医疗耗材、骨科材料及介入产品是来自于威高股份。

另外,高附加值产品提升的过程中,威高股份注重研发的策略也功不可没。截止2012年-2019年6月30日,研发费用从2012年的1.71亿提升至2018年的3.11亿元,占营收比重的4.60%下降至3.5%(如下图所示)。研发费用占营收比重虽有下滑,但仍处于行业较高的水准。

受研发费用投入增加的影响,公司产品开发专利也随之水涨船高(如下图所示)。截至2019年6月30日,威高股份国内获得产品注册证书为482个,海外获得产品注册证书为756个;专利产品为480个,海外专利产品161个;正在申请的专利有130个(包括海外)。

未来的增长点在哪里?

从目前收入结构来看,公司近几年的盈利增长点是在临床护理、药品包装及骨科器械业务。特别是骨科器械业务,近些年受进口替代的影响,我国骨科器械行业开始有突出重围的迹象。威高股份的骨科业务也受惠于此,收入比重从过往的个位数提升至2019年上半年的13.8%,增速领跑其他主营业务。而从当前骨科植入行业来看,我国骨科植入行业整体渗透率还很低,国产品牌的集中度较低且较为分散,未来可增长的空间相对较大,市场潜力仍有待发掘,威高股份的骨科业务有望继续增长。

除了骨科业务外,未来值得期待还有介入产品业务。由上述可知,2017年初,威高股份花了8.44亿美元,将美国介入器械生产商爱琅医疗纳为麾下,完成收购后,公司在介入治疗领域拥有血管介入、肿瘤介入、影像介入三大类产品,并计划把爱琅产品拓展到国内市场。

值得注意的是,在收购之前,爱琅医疗2016年净收入为2.25亿美元,税后净亏损2134万美元。而现如今,在威高股份收购爱琅医疗近两年时间里,爱琅医疗盈利有了不错的改善。截至2019年6月30日,爱琅医疗的收入7亿元及EBITDA约为2.6亿元,分别同比增19%及10%。很显然,威高股份的介入产品业务开始有了盈利的迹象,未来随着在国内介入医疗市场渗透率的提升,盈利将真正迎来正输出。

尾语:

目前,威高股份的经营业绩仍有不俗的表现及看点。那么,威高股份能否再度冲击2019年港股100强,我们拭目以待。

作者:沈少鸿

编辑:彭尚京