董事长巨额减持,公司却拿着股东钱回购股份,歌尔股份玩的什么梗

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

同一时间实际控制人减持,而公司自身却大笔回购,这是什么玩法?实际控制人要卖公司股份,公司却拿着小股东的钱去接盘?这种事情在国内证券市场,不是第一次发生估计也不会是最后一次。

近期,歌尔股份(002241-CN)公告披露,实际控制人姜滨先生计划自减持公告之日起,十五个交易日后的六个月内以集中竞价方式减持本公司股份32,451,000 股(不超过本公司总股本比例 1.00%);大宗交易方式转让本公司股份59,664,585股(占公司总股本的比例1.84%),受让方为一致行动人公司总裁姜龙先生;副总裁以集中竞价交易方式减持360,000股(占公司总股本的比例 0.01%),总计划减持股份占总股本2.85%。

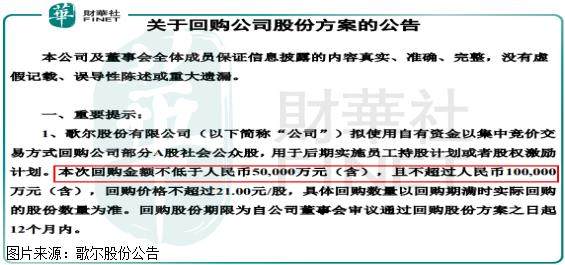

接着,同一时间歌尔股份披露,计划12个月之内,回购公司股份不超过10亿元(人民币,下同),不低于5亿元,回购价格不超过21元/股。

对于减持原因,公司也做了解释,基于偿还质押的融资贷款和个人需求。创始人和管理层减持公司股份很正常,不管是由于什么原因,人家也有改善生活的权利吧,毕竟腾讯的创始人也多次减持自家股份,这也并不影响腾讯成为一家优秀的公司,但是,创始人刚披露减持预案,公司就披露巨额回购预案,且是在公司股价大涨一倍,动态市盈率(PE)高达59倍的前提下,这是否对于小股东来说很不公平呢?是否有拿着小股东的钱去接盘嫌疑呢?

不到一年股价上涨1.5倍,估值不便宜

回购的前提主要有两个点:第一,公司业绩好、估值不贵,股价处于阶段性低点,回购促使股价回到合理位置,增加股东回报;第二,账上有足够的钱,回购用钱之后不影响公司的正常经营。

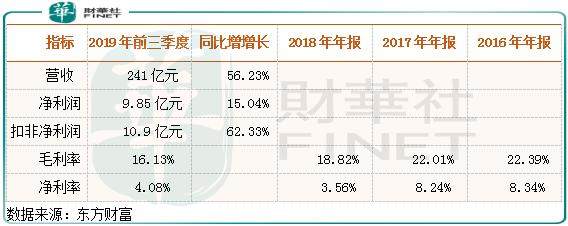

首先,我们来看第一个点业绩。根据歌尔股份披露的前三季度业绩报告显示,营收241亿元,同比增长56.23%;归属于上市公司股东净利润9.85亿元,同比增长15.04%;扣非后的净利润10.9亿元,同比增长62.33%;应收账款环比增长17.08亿元,比上年末增加10.2亿元。

单看公司2019年前三季度的收入和净利润数据都还不错,保持较快的增长,如果我们在翻看歌尔股份前两年经营数据就会发现问题,2018年公司净利润下滑59.44%,净利率只有3.56%,2017年以前公司的净利率一直保持在8%以上,这主要是毛利率下滑所致,显然公司主营业务出现了大问题,2019年公司净利润大增主要还是营收增长拉动,净利率还只有可怜的4.08%。另外,前三季度公司应收账款增加比净利润还多,说明经营还是存在问题,销售回款不畅通。

这家公司今年好像困境反转,但是毛利率大幅下滑,净利率腰斩对公司来说是致命的,就算营收增长,拉动净利润增长,但是回款持续不畅通,收入越多,经营风险越大。

就这样,截至2019年10月23日歌尔股份本年来股价上涨超过1.5倍,动态市盈率高达59倍。

短期存在偿债压力,回购之后影响偿债能力

接着再来看第二个点,歌尔股份账上是否有足够的钱支持公司回购?

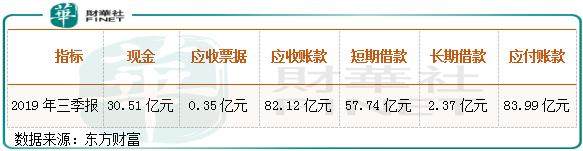

截至2019年三季度歌尔股份账上的货币资金30.51亿元,应收票据0.35亿元,应收账款82.12亿元,短期借款57.74亿元,长期借款2.37亿元,另外,公司账上还有83.99亿元的应付账款,很明显公司短期偿债压力非常大,货币资金连短期借款的一半都覆盖不了,而应收款基本都是账款,没有票据,不光有风险,且变现较不容易。

那么,问题来了,歌尔股份出资不少于5亿元不多于10亿元,来回购自家股票的底气在哪里?原本短期偿债压力非常大,销售回款又不是特别畅通,再去拿出巨额现金回购股票,这不是让公司的偿债压力更大吗,有点类似借款回购的意思。

结语:

总体来看,歌尔股份回购拖住股价,大股东再去减持?也不是不存在这种可能,毕竟公司今年来股价上涨超过1.5倍,估值也不便宜了,净利率又那么低,销售回款又不畅通,加上短期偿债压力非常大,再去回购股票完全没有理由,严重侵害了小股东权益。

作者:郑鹏超

编辑:李雨谦